Após a reunião desta quarta-feira (08), O Comitê de Política Monetária (COPOM) optou por reduzir a taxa Selic pela sétima vez consecutiva.

Conforme sinalizado, o Comitê de Política Monetária do Banco Central reduziu a taxa Selic em 25 p.b. trazendo a taxa Selic para 10,50% ao ano.

No Comunicado, o COPOM justificou a decisão, da seguinte forma:

Ambiente externo mostra-se mais adverso, em função da incerteza elevada e persistente referente ao início da flexibilização da política monetária nos EUA e a velocidade de desinflação sustentada em diversos países.

Atividade mais forte que o esperado – o conjunto de indicadores de atividade e do mercado de trabalho tem apresentado maior dinamismo do que o esperado.

Inflação em queda – inflação manteve trajetória de desinflação com destaque para as medidas de inflação subjacente que se situam acima da meta para a inflação nas divulgações mais recentes.

Expectativas de inflação subiram para 2025 – as projeções do Focus caíram de 3,8% para 3,7% em 2024, mas subiram de 3,5% para 3,6% em 2025.

Projeções de inflação subiram – as projeções subiram de 3,5% para 3,8% em 2024 e aumentaram de 3,2% para 3,3% em 2025.

Balanço de riscos assimétrico – mas as conjunturas doméstica e internacional devem manter mais incertas, exigindo cautela na condução da política monetária.

Decisão de reduzir a Selic em 25 p.b. – é compatível com a estratégia de convergência da inflação para o redor da meta no horizonte relevante, que inclui somente o ano de 2025, a partir dessa decisão. Orientação sobre próximos passos – Comitê ressaltou que “acompanhou com atenção os desenvolvimentos recentes da política fiscal e seus impactos sobre a política monetária. O comitê reafirma que uma política fiscal crível e comprometida com a sustentabilidade da dívida contribui para a ancoragem das expectativas de inflação e para a redução dos prêmios de risco dos ativos financeiros”, o que claramente indica a preocupação com a flexibilização recente das metas de resultado primário. O Copom retirou a sinalização futura sobre a magnitude do ritmo de corte, e condicionou que “a extensão e a adequação de ajustes futuros na taxa de juros serão ditadas pelo firme compromisso de convergência da inflação à meta”.

O que isso implica para os investimentos?

Ao cortar 25 p.b., o Copom reconhece que o aumento da incerteza requer um ritmo mais cuidadoso, numa fase em “que o cenário global incerto e o cenário doméstico marcado por resiliência na atividade e expectativas desancoradas demandam maior cautela.”

O Comitê não forneceu uma orientação para os próximos passos e reforçou que “a extensão e a adequação de ajustes futuros na taxa de juros serão ditadas pelo firme compromisso de convergência da inflação à meta.”

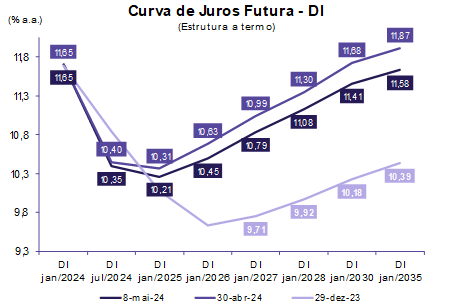

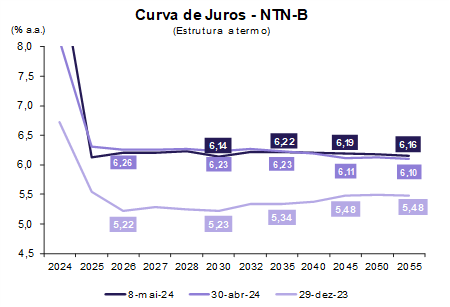

Vemos o dissenso como algo natural na fase de ajuste fino da política monetária, sem grandes implicações para a inclinação da curva. Contudo, caráter condicional relacionado à continuidade do ciclo impedirá que o mercado antecipe muitos cortes na curva, em especial, diante da menção às expectativas que são muito sensíveis à evolução do quadro fiscal.

As projeções de inflação do Copom em seu cenário de referência situam-se em 3,8% em 2024 e 3,3% em 2025. Em que pese a incerteza, a projeção de 2025 mostra a inflação cadente e na direção de 3%, por isso mantemos a visão de que o Copom seguirá reduzindo os juros no ritmo de 25 p.b. nas próximas, levando a taxa Selic para 9,50% a.a. em novembro.

O cenário base Monte Bravo para o 2º trimestre combina um cenário global mais ameno com um quadro doméstico benigno apar a inflação.

Ibovespa – cenário sugere retomada da tendência de alta com potencial para testar novas máximas nos próximos meses rumo a 155.000 pontos no final de 2024.

Dólar – as oscilações do Real tem respondido mais às variações das Treasuries do que aos fundamentos domésticos, mas há espaço para uma apreciação nas próximas semanas.

Juros – parte curta da curva, que depende do Copom, está premiada. A continuidade do ciclo de afrouxamento permitirá um fechamento adicional de 20 a 30 p.b., mas a condicionalidade tende a conter a velocidade desse movimento. A parte mais longa está pressionada pela combinação do alta dos juros globais com o aumento da percepção de risco fiscal, um quadro que deve desanuviar gradualmente ao longo dos próximos meses.