???? Para conferir o Informe Diário em formato PDF, clique aqui.

Mercados

Os mercados globais estão tensos e as ações, em particular, caíram ontem (04) após dados dos EUA mais fracos do que o esperado — reacenderem preocupações de com uma recessão na maior economia global.

Na quarta-feira, dados mostraram que o número de vagas de emprego nos EUA caiu para o nível mais baixo em três anos e meio em julho (veja abaixo). Os números levaram investidores a fugir de ativos de risco em busca de segurança.

Ainda assim, o foco central será o relatório de folhas de pagamento não agrícolas de sexta-feira (06). A expectativa está em 160 mil empregos em agosto, depois de 114 mil em julho, com o desemprego caindo para 4,2%.

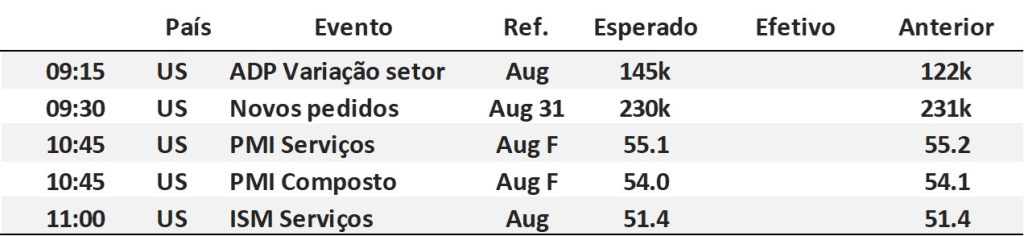

Nesta quinta-feira (05), teremos o relatório de emprego da ADP e uma leitura sobre serviços dos EUA, além de dados de pedidos de seguro-desemprego.

O mercado futuro de Fed Funds, agora, embute uma chance de 44% de um corte de 50 pontos-base em 18 de setembro. Com isso, a inclinação da curva de juros dos EUA, que vinha negativa desde 2022, praticamente zerou com as taxas de 10 anos e de 2 anos em 3,77% nesta manhã.

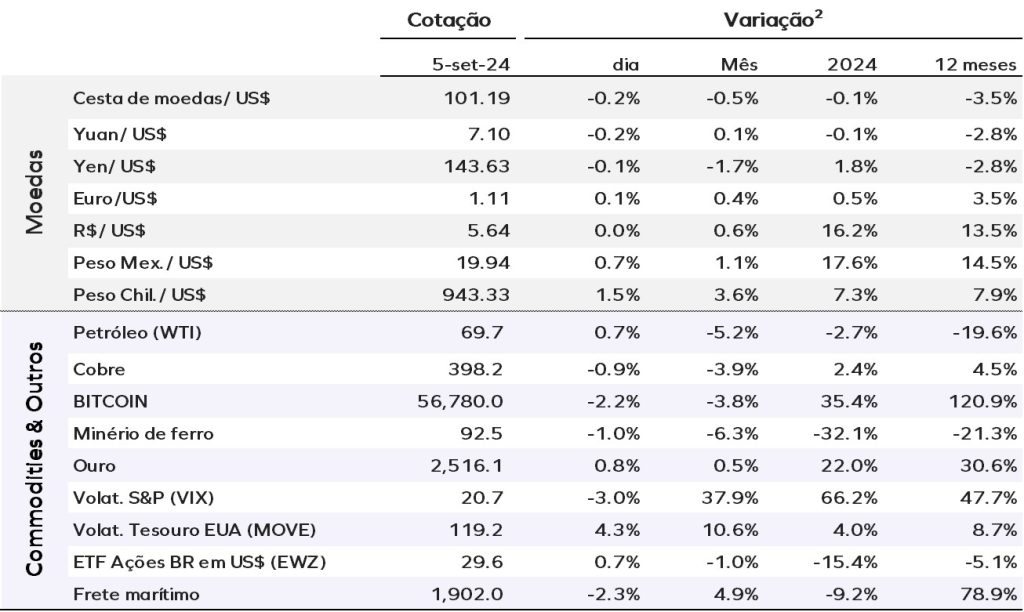

O dólar dos EUA enfraqueceu contra a cesta de moedas, com o DXY em 101,2. Enquanto isso, o ouro à vista está estável em US$ 2.495 por onça e o Bitcoin cai 2,2% cotado a US$ 56.780.

A OPEP+ está discutindo o adiamento do aumento de produção de petróleo, programado para outubro, após os preços do petróleo atingirem a mínima de nove meses. O futuro do Brent sobe 0,12%, para US$ 72,89, após cair 1,42% na sessão de ontem.

Os mercados asiáticos fecharam mistos nesta quinta, após fortes quedas ontem, com o Nikkei do Japão liderando as perdas na região.

Na China, as ações do setor imobiliário subiram ligeiramente com o otimismo de que o país estaria considerando uma redução de juros. Ontem, os reguladores financeiros da China propuseram uma redução de juros que pode afetar até US$ 5,3 trilhões em hipotecas pendentes e reduzir os custos de empréstimos para milhões de pessoas — aliviando a pressão sobre o setor bancário. Ontem o Ibovespa avançou 1,31%, aos 136.111 pontos. O dólar ficou estável (-0,01%), cotado a R$ 5,6397, mas os juros futuros caíram em linha com o movimento das Treasuries nos EUA.

Economia

EUA – O número de vagas de emprego em aberto pelas empresas caiu para 7,67 milhões em julho — abaixo das 7,91 milhões em junho e das estimativas de 8,22 milhões. As maiores quedas ocorreram nos setores de saúde, assistência social, governo e transporte, enquanto os serviços profissionais e empresariais registraram aumento.

O índice de vagas por trabalhador desempregado, indicador acompanhado pelo Fed, caiu de 1,16 em junho para 1,07 em julho. Este resultado é inferior ao observado antes de 2020.

A taxa de demissões voluntárias subiu para 2,1%, ainda abaixo do nível pré-Covid. Já a taxa de demissões e dispensas aumentou para 1,1%, sugerindo cortes ativos de pessoal.

Brasil – A indústria registrou queda de 1,4% em julho na margem, mas apresentou um crescimento de 6,1% na comparação anual. O desempenho ficou abaixo das expectativas, que esperavam queda de 1,0% na margem. Entretanto, a análise da média móvel trimestral em comparação ao período anterior indicou um aumento de 0,9% — marcando a segunda alta consecutiva e o décimo mês sem retrações.

Nas categorias ligadas ao acesso a crédito, houve novos avanços. Bens de capital subiram 2,5% na margem, mantendo-se acima da média histórica. Bens duráveis registraram a segunda alta consecutiva, acumulando 15,6% e alcançando o nível mais alto desde janeiro de 2021. Ambos os setores mostraram forte aceleração anual, impulsionados principalmente pela produção de veículos. Após a divulgação da produção industrial, mantemos a expectativa de alta 0,2% na margem do PIB do 3° trimestre, com crescimento de 3,0% em 2024.

Brasil – A Aneel revisou sua decisão de 30/08 e adotou a bandeira vermelha patamar 1 ao invés da bandeira vermelha patamar 2, após a correção das informações pelo Operador Nacional do Sistema (ONS). Com a revisão da bandeira vermelha 2 para vermelha 1, o impacto no IPCA será de -0,12 pontos percentuais na projeção do IPCA de setembro. Ao mesmo tempo a deflação de alimentos já reverteu no atacado e o câmbio está mais depreciado, o que deve amortecer parte do efeito da bandeira. Assim, revisamos a projeção do IPCA de 0,61% para 0,53%. Mantemos a expectativa de manutenção da bandeira no patamar vermelha 1 até dezembro desse ano, com a projeção para o IPCA de 2024 reduzida de 4,8% para 4,7%.

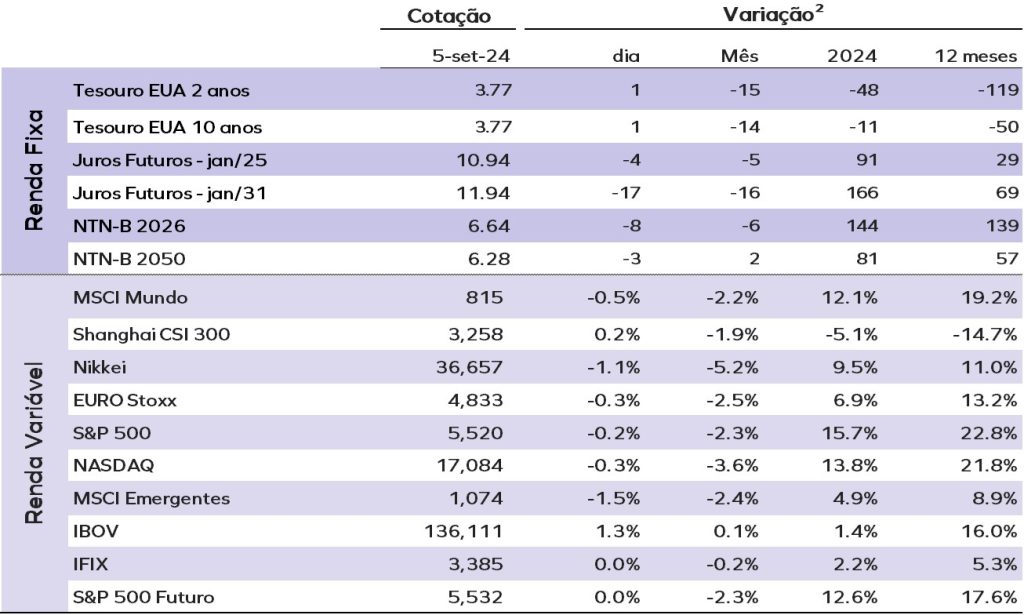

Preços de ativos selecionados¹

(1) Cotações tomadas às 8h BRT trazem o fechamento do dia dos ativos asiáticos, o mercado ainda aberto para ativos europeus e futuros e o fechamento do dia anterior para os ativos das Américas.

(2) Ativos de renda fixa apresentam a variação em pontos-base (p.b.), esta é a forma como o mercado expressa variações percentuais em taxas de juros e spreads. O ponto-base é igual a 0,01% ou 0,0001 em termos decimais. Os demais ativos mostram a variação em percentual.

Fonte: Bloomberg.

Indicadores de hoje

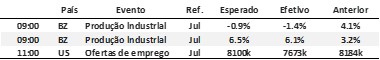

Indicadores do dia anterior