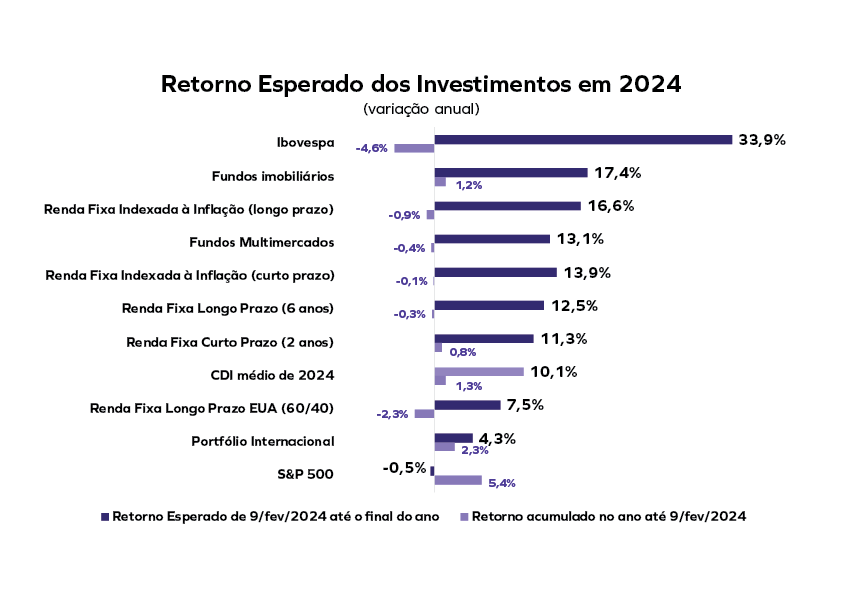

O quadro para 2024 segue favorável com a combinação de um cenário global construtivo e juros locais em queda. Portfólios diversificados, de acordo com o horizonte e perfil de risco do investidor, tendem a gerar ganhos bem acima do CDI nos próximos 12 meses.

Estratégia de Investimentos

Janeiro foi um mês de realização para os ativos de risco no Brasil. A revisão do excesso de otimismo com os cortes do Fed fortaleceu o dólar e impactou negativamente os mercados emergentes, enquanto as bolsas de economias maduras se valorizaram.

Ao longo do mês, o movimento de queda nas taxas das Treasuries do último bimestre de 2023 foi parcialmente revertido, enquanto os preços de ativos brasileiros – em especial, as ações – sofreram com uma realização de lucros depois do forte rali no final do ano.

O cenário global segue construtivo com a perspectiva de queda nos Fed Funds e de estímulos na China. No quadro doméstico, o risco fiscal sob controle e a inflação em queda permitem projetar uma Selic de 9,25% em junho, criando um ambiente favorável para a valorização dos ativos.

Assim, a despeito da volatilidade de janeiro, mantemos a visão construtiva para os ativos brasileiros em 2024. O recuo recente dos preços representa uma oportunidade de agregar posições de risco de maneira diversificada nas carteiras de investimentos.

Estratégia Global

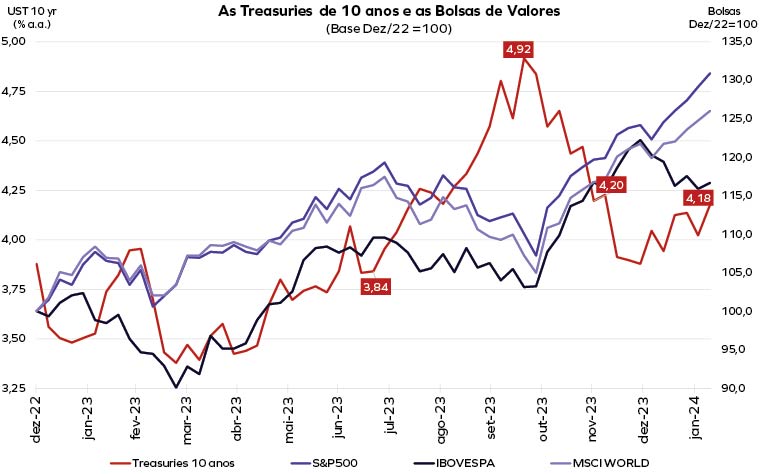

Embora a taxa de juros das Treasuries de 10 anos dos EUA tenha fechado o mês apenas 4 p.b. acima da virada do ano, em 3,92% versus 3,88%, a dinâmica dos ativos foi dada pelo movimento de alta das taxas nas primeiras três semanas de janeiro. Os juros dos títulos do Tesouro de 10 anos chegaram a 4,19% no dia 24 de janeiro, uma elevação de 21 p.b. desde a virada do ano impulsionados pelos dados mais fortes de atividade, mercado de trabalho e pela comunicação dos diretores do Fed.

Porém, a alta das taxas foi interrompida na última semana do mês, depois que o New York Community Bancorp (NYCB) divulgou perdas com empréstimos imobiliários comerciais, reacendendo preocupações com a saúde dos bancos regionais face ao iminente término da linha de emergência do Fed.

As carteiras de empréstimos imobiliários comerciais deterioraram porque os valores dos imóveis, que servem de garantia, caíram devido à alta das taxas de juros e às mudanças na organização do trabalho (trabalho remoto). As taxas dos títulos de 10 anos recuaram para 3,92% no final de janeiro por conta da “fuga para qualidade”, mas obviamente que isso não favoreceu os ativos de risco.

Acreditamos que embora seja um problema complexo, a deterioração da carteira de empréstimos imobiliários não tenha potencial para causar um colapso no mercado, por isso nossa expectativa é de que seja uma queda transitória das taxas. Ao longo do mês, o mercado foi diminuindo as apostas em cortes dos Fed Funds e, no final do mês, o total de cortes implícitos em 2024 caiu para 135 p.b. frente a cerca de 175 p.b. no final de 2023.

À medida que o mercado reavaliou o desenho dos cortes, postergando o início e reduzindo o montante total, as taxas das Treasuries subiram, o que deflagrou uma realização nos mercados de risco, fortalecendo o dólar e derrubando ativos emergentes. No entanto, com o ajuste, a estrutura das expectativas está mais alinhada à postura do Fed, de modo que antevemos menor volatilidade nas Treasuries a partir de agora.

Embora cortes de 100 a 150 p.b. em 2024 ainda representem uma distensão importante, especialmente em um cenário de economia resiliente, a inflação abre espaço para que o Fed faça cortes, por isso, mantemos o cenário 125 p.b. de redução começando em junho. Se esse cenário prevalecer, a taxa dos títulos de 10 anos deve oscilar entre 4,0% e 4,25% nos próximos meses e cair para faixa de 3,75% a 4,0% no segundo trimestre.

O crescimento forte é positivo e as bolsas dos EUA estão subindo para testar recordes face aos bons resultados que a resiliência da economia tem assegurado, mas esse quadro torna mais difícil ter convicção de que a inflação seguirá na direção desejada, por isso o Fed tende a esperar.

É notável que um crescimento tão robusto coexista com uma inflação caindo tão rápido, pois o usual seria que a inflação perdesse força com a economia desacelerando.

Mas independente do momento de início do ciclo, a boa notícia é que os mercados se ajustaram à ideia de que cortes não são iminentes. Por isso, acreditamos que o movimento de realização dos ativos de risco decorrente do ajuste das Treasuries esteja perto do fim, abrindo espaço para a retomada da alta da bolsa por aqui.

No mês, os juros dos títulos de 10 anos do Tesouro dos EUA subiram 4 pontos base, o MSCI World subiu 2,1% e o S&P500 avançou 3,3%, enquanto o dólar ganhou 2,2% frente às moedas desenvolvidas.

Juros EUA – O mercado já deu a dica de que o início do ciclo de cortes nos EUA vai derrubar a parte longa (acima de 5 anos) da curva para menos de 4% (veja no gráfico 3), o que torna as aplicações pré-fixadas em USD atraentes, seja nas Treasuries ou em Bonds brasileiros.

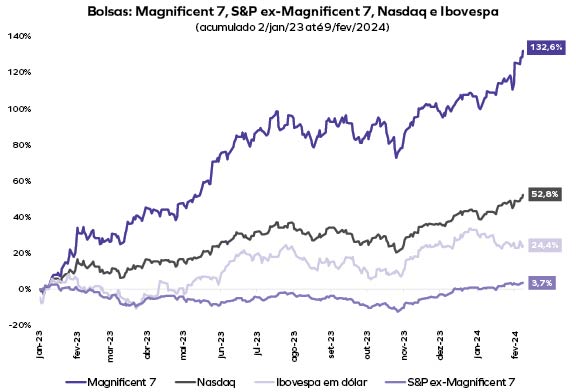

Ações EUA – A alta recente das ações nos EUA, impulsionadas pelas Magnificent Seven* (veja no gráfico 4), deixou a relação entre preços e lucros um pouco acima da média histórica, o que deve ser lido como um sinal de cautela para aplicações adicionais.

O S&P 500 quase sempre passa por uma correção técnica em algum momento durante um processo de alta e o cenário base tem uma desaceleração da atividade no 2o trimestre, por isso nossa sugestão é aguardar uma realização antes de adicionar novas posições de ações nos EUA.

Estratégia Local

No Brasil, o Copom manteve o ritmo de redução de 50 p.b. da taxa Selic, que atingiu 11,25% a.a. em janeiro. O comunicado não trouxe alterações significativas, mantendo a sinalização do ritmo de corte de 50 p.b. nas próximas duas reuniões. Diante disso, mantivemos o cenário base com quedas de 50 p.b. até a reunião de julho, quando a Selic atingirá 9,25% ao ano.

A Renda Fixa doméstica teve um mês de perdas, especialmente, nos termos de prazo mais longo por conta da alta do dólar, em linha com o movimento de revisão dos cortes nos EUA. Além disso, ruídos políticos afetaram a percepção sobre risco fiscal.

Por aqui, no mês de janeiro, o Ibovespa caiu 4,8% e o dólar subiu 2,3%, enquanto os principais benchmarks* da renda fixa perderam para o CDI de 0,97% do mês: Pré de 5 anos (+0,01%), o IMA-B5+ (-1,47%), o IMA-B5 (+0,68%) e o IR-F-M (+0,67%).

No acumulado em 12 meses, os ativos brasileiros superam a inflação e quase todos renderam mais que o CDI. Apenas o Ibovespa ficou um pouco atrás com alta de 12,6%, enquanto o dólar caiu 2,9%. O Pré-Fixado de 5 anos rendeu 25,8%, enquanto o benchmark* dos títulos indexados à inflação longa, o IMA-B5+, subiu +19,0% e o IRF-M, pré-fixados, ganhou 16,3,2% frente a um CDI de 12,9% e um IPCA de 4,40%.

No entanto, a perspectiva segue sendo de consolidação de um cenário Internacional mais construtivo, contribuindo para um recuo da curva de juros no Brasil e a retomada da alta das ações na B3.

Dólar – A despeito da alta das taxas nos EUA, o dólar não conseguiu romper de maneira consistente a marca de R$5,00. Acreditamos que a aproximação dos cortes de Fed Funds e a sazonalidade favorável das exportações propiciem condições para uma apreciação do Real nos próximos meses, desde que o risco fiscal e o ruído político não dominem a dinâmica do risco país.

Juros Brasil – O trecho curto da curva de juros, tanto nominal quanto real, tem pouco prêmio perante o cenário base, uma vez que nossa Selic terminal é 9,25% em julho. No entanto, surpresas fiscais positivas e a apreciação do câmbio podem abrir espaço para ganhos. O trecho mais longa tem um claro fator a favor, a aproximação dos cortes nos EUA contribuirá para a queda das taxas por aqui, desde que o manejo da meta fiscal não implique em um aumento do risco país.

Crédito Brasil – O mercado de crédito está em plena retomada com a perspectiva de queda das taxas. As mudanças nas regras para os títulos isentos tende a deslocar uma parte das ofertas para o mercado de debêntures, o que pode ser uma oportunidade para o investidor, desde que com uma curadoria cuidadosa sobre o risco de crédito.

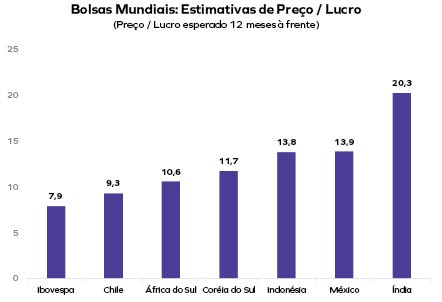

Ações Brasil – Nosso preço-alvo para o Ibovespa está mantido em 170.000 pontos. Gostamos, principalmente, das empresas brasileiras dos setores financeiro, de utilidades públicas, energia e consumo.

Cenário econômico segue construtivo

Global – apesar da volatilidade, o quadro será construtivo

O cenário global registrou surpresas positivas em termos de atividade com a economia americana, crescendo mais que o esperado no 4° trimestre de 2023, com um mercado de trabalho que continua resiliente. Mesmo assim, a inflação seguiu em queda aproximando-se da meta, o que reforça a expectativa de cortes em 2024.

Porém, a dicotomia de uma economia forte com inflação cadente deixa o BC dos EUA sem pressa para iniciar a distensão dos juros. Na entrevista após a última reunião, o presidente do FED, Jerome Powell, indicou que o comitê quer ter maior confiança no processo de convergência da inflação para a meta, antes de começar a cortar os juros e que é muito improvável um corte na reunião de março.

Mantemos a expectativa de que o ciclo de cortes será iniciado em junho, perfazendo 5 cortes de 25 p.b. em 2024, levando a taxa base para 4,25% a.a. em dezembro.

A queda recente da inflação fez os juros reais subirem, nossa projeção aponta um nível em torno de 3,2% a.a. no 1° trimestre. A permanência da taxa de juros reais nesses níveis por um período longo eleva o risco de uma desaceleração súbita da economia em 2025 e de uma inflação abaixo da meta de 2,0%.

Na China, o governo tem anunciado uma série de medidas para estimular a economia. O recente corte de 50 p.b. na taxa de compulsório deve ser um impulso importante para o crédito. Além disso, o governo pretende lançar um programa de 2 trilhões de yuans de recompra de ações e elevar a confiança interna dos consumidores, visto que o preço dos imóveis segue em queda nas principais cidades chinesas.

Atividade Brasil – recuperação da demanda doméstica

Revisamos o crescimento do PIB de 1,80% para 2,0% em 2024 e destacamos que, apesar da desaceleração com relação a 2023, a expansão será liderada pela demanda doméstica com o consumo mantendo a expansão e os investimentos se recuperando.

A economia terminou o ano de 2023 com um quadro mais favorável que o esperado e deverá registrar estabilidade na margem no 4° trimestre. A recuperação da indústria, que cresceu 1,2% no último trimestre do ano, é uma importante inflexão do setor e indica um ponto de partida melhor para 2024. Os destaques para essa recuperação da indústria no 4° trimestre foram a produção de aço, veículos e vestuário.

O mercado de trabalho também manteve resiliência com fortes ganhos de renda em termos reais e de ocupação, que permitiram ganhos elevados da massa salarial, que acumulou alta de 7,4% em 2023. O crescimento da ocupação e da renda deverão permitir que a massa salarial permaneça crescendo e registre alta de 4,5% em 2024.

Essa configuração do mercado de trabalho com alta da massa salarial tem permitido a queda do comprometimento de renda das famílias, que recuou de 28,4% do pico atingido em junho de 2023 para 26,5% da renda das famílias. O menor comprometimento juntamente com a queda do custo do crédito devido à redução da taxa Selic deverá impulsionar o consumo e manter o nível de atividade doméstica aquecido em 2024.

Inflação e Juros Brasil – Selic abaixo de 9% exige queda da inflação de serviços

O cenário de inflação segue favorável, mas quadro favorável é limitado pela dinâmica da economia e pela inflação de serviços.

O mercado de trabalho aquecido e a demanda resiliente se refletiram no comportamento da inflação de serviços. O núcleo de serviços atingiu 4,8% em novembro de 2023, o patamar mínimo desse ciclo e subiu para 5,0% no acumulado em 12 meses, em janeiro.

Embora essa dinâmica não comprometa a desinflação em 2024, ilustra como a meta de 3% é desafiadora diante do impulso fiscal e do elevado nível de indexação da economia.

Considerando que o horizonte de 2025 passou a ter maior peso nas decisões do Copom desde a virada do ano, a trajetória da inflação de serviços passa a ser uma restrição importante para pensar em uma taxa Selic inferior a 9,0% ao ano. Portanto, mantemos a avaliação que há espaço para reduzir os juros até 9,25% a.a., mas que reduções adicionais dependerão da consistência da desinflação e das projeções para 2025.

Nossa projeção para o IPCA segue em 4,0% para 2024, com os preços livres e administrados registrando altas de 3,9% e 4,3%, respectivamente. A inflação de serviços deve ficar mais pressionada e registrar alta de 5,3% em 2024, que será em parte compensada pela inflação de alimentos cuja projeção é 3,2%.

A decisão sobre os encargos setoriais de energia elétrica (Tust e Tusd) da base de cálculo do ICMS está pendente no STJ e teria o potencial de reduzir o IPCA em cerca de 40 p.b., algo não desprezível. Todavia, a função de reação do Banco Central não deveria reagir ao impacto direto das mudanças nos impostos, focando seus impactos secundários. Não há prazo para a conclusão do julgamento.

Fiscal – mudança da meta pode impactar credibilidade do arcabouço

Os gastos do governo terminaram o ano com alta de 12,5% em termos reais, quando incluímos o pagamento de R$92 bilhões dos precatórios em dezembro. Mesmo excluindo esse pagamento dos gastos, o crescimento real foi de 7,7% em 2023. Essa expansão fiscal foi resultado da PEC da transição aprovada no final de 2022, que liberou os gastos de cerca de R$168 bilhões acima da regra do teto de gastos.

Com os precatórios, o resultado primário foi deficitário em 2,3% do PIB em 2023, e quando se exclui esse pagamento, o déficit primário seria de 1,4% do PIB.

A meta de resultado primário zero para 2024 é um desafio dada à expansão de gastos do ano passado e a continuidade do crescimento real esperado de 2,5% para 2024. O ajuste fiscal fica distante, pois para equilibrar o orçamento o governo deveria conseguir uma expansão proporcional da arrecadação, o que mesmo com as medidas aprovadas pelo Congresso no ano passado, não será alcançada.

Portanto, mantemos nossa expectativa que o resultado primário seja deficitário em 0,8% do PIB, o que deverá requer que o governo altere a meta fiscal de 2024 ao longo do ano para evitar um contingenciamento maior do orçamento.

No curto prazo, segundo informações do governo, a arrecadação de impostos tem surpreendido e a necessidade de alteração da meta pode ser adiada, pois o contingenciamento exigido para não alterar a meta está ficando abaixo dos R$26 bilhões, que o governo entende como limite dado pelo arcabouço fiscal.

Entretanto, ao longo do ano, a arrecadação não deve ter um ritmo de crescimento acima das despesas e, portanto, um contingenciamento maior será exigido para a manutenção da meta de superávit primário zero. Nesse momento, a decisão deverá ser pela alteração da meta para um déficit primário de 0,5% do PIB, com a manutenção da banda de 0,25% em torno da meta, como está na regra do arcabouço.

Avaliamos que essa alteração traria alguma volatilidade, mas como o limite da nova meta seria um déficit de 0,75% do PIB, essa meta acomodaria as expectativas de mercado que estão em déficit primário de 0,8% do PIB, segundo a pesquisa Focus do Banco Central. Resta saber o impacto sobre a credibilidade do arcabouço, algo que depende muito da forma e da comunicação no momento da mudança.

Setor Externo – balança comercial dá robustez inédita ao balanço de pagamentos

Considerando os fundamentos da economia, as contas externas são os indicadores mais robustos. A situação do balanço de pagamentos é muito favorável com elevado superávit comercial de cerca de US$100 bilhões, que está permitindo que o déficit em conta corrente fique em torno de 1,3% do PIB, abaixo da média anual de 2,0% do PIB dos últimos 20 anos.

A razão por trás dessa dinâmica positiva da conta corrente é o elevado superávit comercial, que é resultado das exportações de soja, minério de ferro e, em especial, de petróleo. A perspectiva para a balança comercial é favorável visto que a produção de petróleo deve crescer nos próximos anos, com a entrada em operação de 12 novas plataformas pela Petrobras até 2027, o que deverá elevar a produção de petróleo em 2,1 milhões de barris. Em 2023, a produção de petróleo atingiu 3,4 milhões de barris por dia, que equivale a uma alta de 12,5% em relação ao ano anterior.

Portanto, considerando a entrada da produção adicional de petróleo e a manutenção da demanda e preço das principais commodities exportadas, como soja, milho e minério de ferro, avaliamos que o superávit comercial deverá se manter em torno de US$100 bilhões nos próximos anos mesmo com uma retomada das importações.

Essa dinâmica favorável da balança comercial juntamente com a expectativa de entrada de investimentos diretos, de renda fixa e renda variável deverão manter o mercado de câmbio superavitário, o que deverá permitir que o câmbio fique estável em termos reais em torno do patamar de R$4,90 por dólar. Essa estabilidade e a expectativa de volatilidade contida do câmbio são importantes para a atração de investimentos estrangeiros, especialmente no período de redução de juros e aumento de liquidez global, que deve caracterizar os próximos dois anos.

Preço alvo de 170.000 pontos para o Ibovespa

O ano começou com uma correção no Ibovespa, o Índice caiu 4,8% no primeiro mês do ano, e a queda só não foi maior porque as ações da Petrobras e do Banco do Brasil tiveram uma performance positiva. O Índice de Small Caps teve uma performance pior pelo maior peso das empresas cíclicas, mais penalizados nessa correção, recuando 6,55%.

Apesar de não termos visto nenhuma mudança que afete nosso cenário acreditamos que alguns fatores podem explicar o movimento de janeiro (i) mercado estava com posicionamento técnico frágil, com muitos players tendo aumentado posição de maneira relevante nos últimos meses, o que pode ter acentuado o movimento de correção (ii) aumento nas taxas dos títulos de 10 anos americanos, que tem sido um bom termômetro para o apetite de risco global, e quando ‘as taxas por lá sobem, ativos de riscos globais têm corrigido (iii) volta de discussões envolvendo o Fiscal brasileiro (iv) dúvidas sobre o atual estado da economia chinesa.

Fatores específicos de empresas também acabaram contribuindo, a Vale que tem peso relevante no Índice e caiu mais de 11% do mês com uma série de notícias negativas: a imprensa trouxe relatos de que o Executivo estaria pressionando o Conselho para indicar um CEO de confiança, a Justiça condenou a Samarco (Vale tem 50%) a pagar pouco mais de R$ 95 bilhões de reais por reparações pelo acidente de Mariana e o Ministério dos Transportes, cobrando pouco mais de R$26 bilhões de outorga por Concessões de Ferrovias renovadas no último governo.

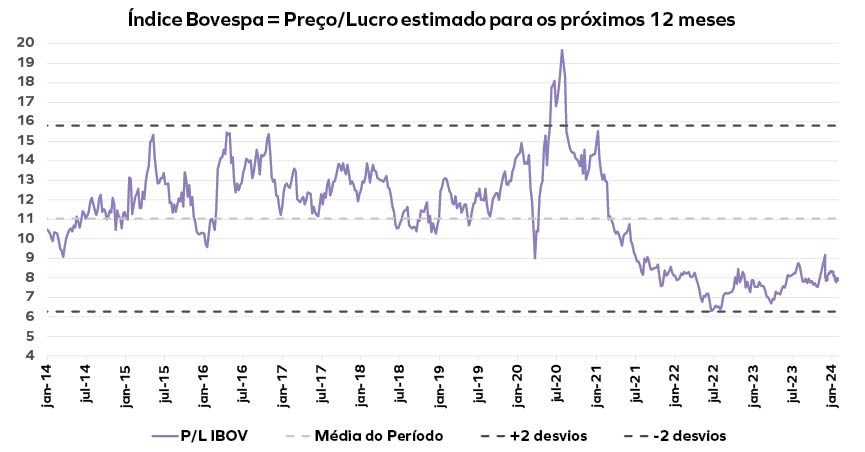

Porém,conforme comentamos não enxergamos nenhuma mudança estrutural para o nosso cenário e continuamos com perspectivas positivas para ativos de risco em geral, e para Bolsa brasileira em particular. Nossa crença na performance da bolsa brasileira vem do fato que, apesar da performance positiva de 2023, ainda temos negociado com múltiplos abaixo de nossa média histórica e abaixo de nossos principais concorrentes.

Começar de um patamar “barato” é sempre importante, porém sabemos que no mercado o barato pode continuar barato por muito tempo, ou em alguns casos pode até ficar mais barato, então apesar de ser positivo, não basta apenas estar, é necessário que existam catalisadores para que o mercado compre essa tese. Acreditamos que nossas teses principais continuam valendo: (I) queda na taxa básica de juros, (II) cenário global benigno para classes de ativos de maior risco (i.e., renda variável) e (III) revisão para cima do lucro das empresas.

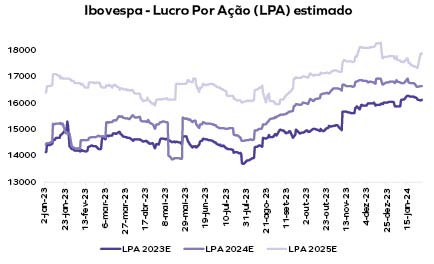

Temos expectativa de que o ano seja positivo para as companhias brasileiras e de acordo com nossas projeções, é bastante provável que tenhamos “uma virada de chave” em 2024, com a volta do crescimento do LPA.

Este crescimento deve ser proveniente, em grande parte, da melhora de segmentos mais voltados para o ciclo doméstico (bancos, varejo e utilidades públicas). Nossas estimativas se baseiam em algumas premissas elencadas abaixo.

Cenário se baseia em cinco pontos principais:

(I) queda da Selic que permite a redução das despesas financeiras (alavancagem financeira);

(II) ganhos de eficiência operacional que fizeram com que as empresas enfrentassem dois anos bastante desafiadores (2022 e 2023) e que devem continuar sendo capturados em 2024;

(III) cenário positivo para preço de commodities (aço, minério de ferro e celulose);

(IV) menor inadimplência nos bancos possibilitando melhores resultados (Lucro Líquido) e com impactos de segunda derivada na possibilidade de aumento de suas carteiras de crédito (aumento de Margem Financeiras para os Bancos);

(V) continuidade do processo de redução das pressões inflacionárias, fato deve possibilitar menor pressão na linha de custos.

Então, apesar do começo de ano desafiador, mantemos nosso viés positivo para os ativos brasileiros e voltamos a reforçar nossa mensagem: é importante para o investidor estar alocado em ativos de risco em 2024.

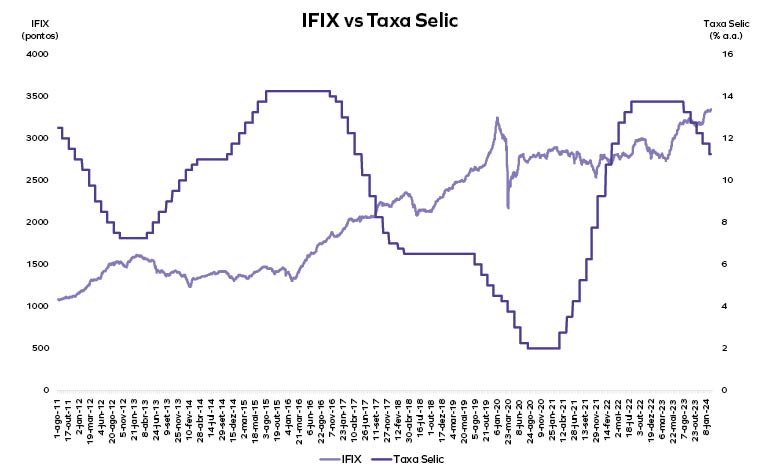

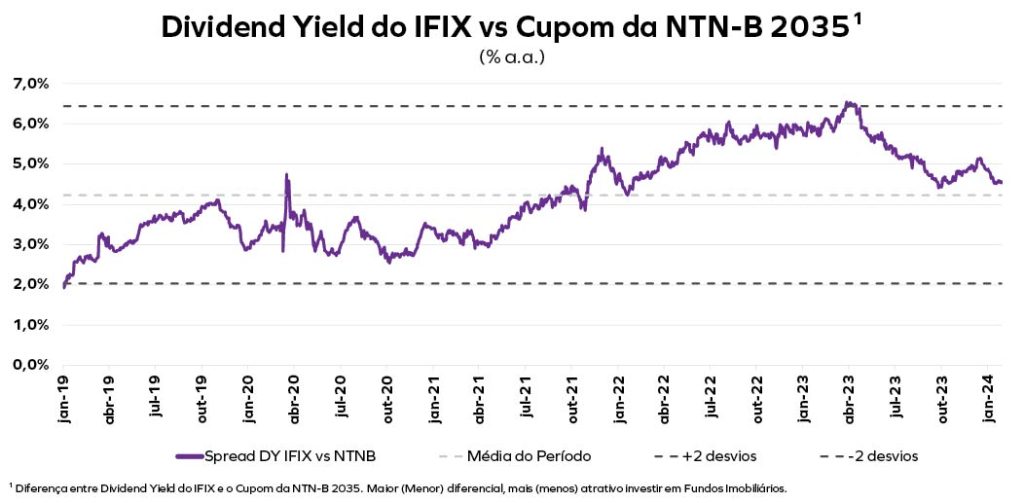

Fundos Imobiliários conjugam renda e potencial de valorização

O IFIX, principal índice de fundos imobiliários do Brasil, registrou uma alta de 0,67% em janeiro de 2024, contrastando com uma queda de -4,8% do Ibovespa no mesmo período. Esse desempenho pode ser atribuído a vários fatores, incluindo a natureza híbrida dos fundos imobiliários, entre eles a distribuição de renda mensal que ajuda a amenizar os movimentos de grande volatilidade.

O mercado de ativos imobiliários está ativo e houve transações interessantes, como a compra pelo Itaú do prédio da Faria Lima, a um preço superior a R$ 60.000 m2 que, mesmo considerando as particularidades de um imóvel desenvolvido e ocupado pelo Itaú BBA desde 2014, ainda assim ilustra o potencial da região. Vale notar que há cotas de fundos que têm ativos na região, ou em suas proximidades, ainda com descontos relevantes.

Como falamos em nossa última carta, entendemos que as arbitragens mais óbvias em tijolo (principalmente em Lajes) já não existem mais, porém a transação que acabou de ser fechada nos mostra que existe bastante espaço para que os ativos de laje em São Paulo bem localizados se valorizem cada vez mais, uma vez que Faria Lima e arredores não possuem mais espaços relevantes disponíveis, o que torna os ativos existentes bastante promissores.

O segmento de shoppings continua agitado, com os Fundos alocando os recursos das emissões que foram realizadas no final de 2023. Alguns fundos têm aproveitado para reciclar o Portfólio, com destaque para o HGBS11 e XPML11. Continuamos construtivos com a tese de shoppings em 2024, no geral, gostamos dos fundos que estão alocando capital. Os fundos de recebíveis têm voltado a ter uma distribuição mensal de dividendos mais elevada, conforme prevíamos já que boa parte das carteiras hoje tem como indexadores o IPCA que voltou a subir nos últimos meses e “engorda” a receita distribuída pelos fundos.

Continuamos com nossa tese de que o ano de 2024 deve ser bastante positivo para os Fundos Imobiliários.

Os fundo de Tijolo devem continuar sendo beneficiados pelo cenário de melhora de resultados (redução de vacância, aumento do aluguel por m2, venda de ativos não core) e pela queda da Selic que vai possibilitar a compressão do cap rate, ou seja, vai tornar o carrego dos dividendos mais atraente versus ativos atrelados ao CDI. No que tange aos fundos de Recebíveis, um IPCA médio de 0,30% a 0,40% ao mês possibilita dividendos menos voláteis e cria perspectiva de ganho sobre o CDI.

Ter uma carteira diversificada continua sendo nossa principal recomendação para todos os investidores com foco em uma curadoria cuidadosa dos gestores.

Renda Fixa tem oportunidades, em especial, nos produtos de crédito

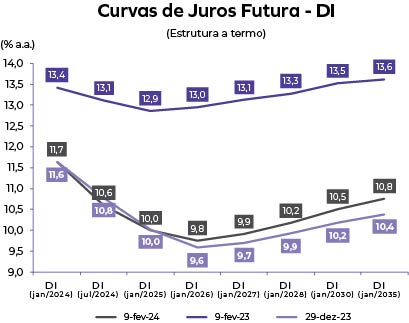

As curvas de juros futuras no mercado doméstico e internacional corrigiram o excesso de otimismo com relação ao tamanho do ciclo de cortes pelo Copom e ao provável início do ciclo de redução de juros pelo FED. Essa correção resultou em um apreçamento mais alinhado com o nosso cenário base.

Considerando o fechamento da última semana, a curva de juros futuras doméstica precifica uma taxa de juros terminal em torno de 9,50%, o que é compatível com o nosso cenário de 9,25% acrescido de um prêmio de risco. No caso das curvas de juros futuras dos EUA, após o otimismo do início do ano, os preços também estão em torno do cenário base que tem 125 p.b. de cortes até o final do ano.

O mercado doméstico de renda fixa ainda possui prêmios atrativos, em especial na parte mais longa da curva de juros, pois com uma taxa Selic de 9,25%, as taxas longas tem potencial de gerar ganhos de capital relevantes.

Além disso, as dúvidas em relação ao início do ciclo de corte de juros pelo FED e as incertezas fiscais seguem impactando os cupons dos títulos indexados à inflação de prazo mais longo. O IMA-B5+, que é o benchmark dos títulos de inflação com vencimento acima de cinco anos, tem um cupom médio de 5,62% a.a., indicando um prêmio para as incertezas do cenário. Avaliamos que esses cupons têm um potencial de convergir para taxas em torno de 5,0% a.a. no segundo semestre, confirmando o cenário base, o que geraria um ganho de capital interessante nesses títulos (ágio), que juntamente com o carregamento do cupom dos papéis e da correção do indexador (IPCA) deverá resultar em ganhos acima do CDI médio do ano.

Como já citamos nas últimas cartas, seguimos avaliando favoravelmente os créditos privados com boa avaliação de rating e que pagam prêmio sobre o benchmark, seja CDI, IPCA ou pré-fixado – em especial, quando os títulos são isentos, o ganho se torna inda mais atraente. Esses créditos são alocações atraentes para se investir em 2024, pois além do prêmio embutido acima da curva pré-fixada de mercado de maturidade equivalente, esses títulos deverão ter ganho de capital nos títulos com benchmark IPCA ou pré-fixado.

Carteiras Recomendadas: bom momento para diversificar e para aumentar o investimento no exterior

A Carteira Recomendada é uma sugestão genérica de alocação para um dado perfil de risco e horizonte de investimentos. Cada pessoa tem uma realidade singular no que tange à aversão ao risco, necessidade de liquidez, horizonte de investimento, situação patrimonial, planejamento da aposentadoria que requerem uma conversa mais detalhada para serem avaliados.

A principal mensagem do exercício de alocação é a necessidade de diversificar investimentos, i.e., ter diferentes tipos de investimentos que tenham desempenhos pouco associados.

Muitos investidores confundem a ideia de diversificação com ter muitos veículos de investimentos, mas se todos forem da mesma classe de ativos ou forem muito correlacionados, o objetivo não é atingido.

A ideia por trás disso é reconhecer que cada investimento se comporta de maneira diferente ao longo do tempo. Portanto, o objetivo é montar uma cesta que maximize os retornos dentro do seu nível de conforto com o risco, mas que também minimize o risco para cada patamar de retorno alvejado.

Neste início de ano, face a perspectiva favorável dos investimentos de maior risco, nossa sugestão é de alocar uma parcela expressivo em ações, títulos de renda fixa com prazos mais longos, em especial, os indexados à inflação, fundos imobiliários e, para assegurar uma maior diversificação, aumentar também a parcela de Investimentos no exterior denominados em dólar.

Resumindo, a diversificação e o acompanhamento regular são essenciais para garantir que sua jornada financeira seja a mais satisfatória possível, proporcionando descobertas e experiências enriquecedoras ao longo do tempo.

E quando sentir necessidade de uma orientação nessa jornada, estamos aqui para ajudar a traçar o melhor roteiro para você.