Fed mantém Fed Funds em 5,50% e reduz a mediana para 1 corte. Mas CPI de maio benigno dominou reação do mercado.

O FOMC manteve a taxa de Fed Funds (juros base dos EUA) em 5,50% a.a. e avalia que os riscos para o duplo mandato de pleno emprego e inflação evoluíram para um balanço mais equilibrado ao longo do último ano.

O Comitê reconheceu que houve progressos modestos em direção ao objetivo de atingir a meta de 2,0% nos meses recentes, mas ainda não foi atingida a confiança da convergência da inflação para iniciar o ciclo de redução dos juros.

Apesar da melhora gradual da inflação, a política monetária segue suficientemente restritiva para obter a convergência e é improvável que seja necessário elevar a taxa de juros novamente.

Atividade: atividade econômica continuou a expandir em um ritmo sólido.

Mercado de Trabalho: emprego com ganhos fortes e desemprego baixo.

Inflação: houve alívio nos dados de abril, mas ainda alta.

Balanço de Riscos: moveram em direção a um melhor equilíbrio em 2023.

Orientação para o futuro: Comitê não espero que seja apropriado reduzir os juros até que tenha maior confiança de que a inflação está se movendo de forma sustentável em direção a 2,0%.

Entrevista: Powell explicou que a projeção do núcleo do PCE de 2024 foi elevada de 2,6% para 2,8% para incorporar um “ligeiro elemento de conservadorismo”, pois a inflação observada de junho a dezembro do ano passado foi muito baixa.

Entretanto, reconheceu que o núcleo do PCE pode ficar abaixo da projeção, como por exemplo, 2,6% ou 2,7%, o que seria um bom patamar.

A respeito da projeção para os juros no final de 2024, que indicou que 15 dos 19 membros do comitê indicaram pelo menos um ou dois cortes, e que os votos estavam divididos de forma bastante uniforme entre as duas opções, Powell reconheceu que é uma “projeção muito apertada” e que não é possível distinguir entre os dois casos.

Porém, Powell enfatizou que o comitê tem uma visão unânime que a decisão dependerá de todo os dados, e não somente dos dados de inflação. A situação do mercado de trabalho, do balanço de riscos e do crescimento também serão levadas em conta para avaliar se o comitê está confiante que a inflação está convergindo.

A entrevista deixou uma mensagem menos dura que o comunicado e as projeções, pois o Powell reconheceu a divisão apertada entre os membros do comitêsobre os cortes de juros esse ano.

Nossa expectativa é que a economia deverá seguir moderando o crescimento, com menor abertura de vagos, e o núcleo do PCE desacelere para 2,6% em termos anuais em maio e atinja 2,5% em setembro desse ano. Considerando essa dinâmica da inflação e da economia, o FED deverá iniciar o ciclo de corte de juros em setembro, com 3 corte de 25 p.b. até dezembro.

O que isso implica para os mercados de ativos

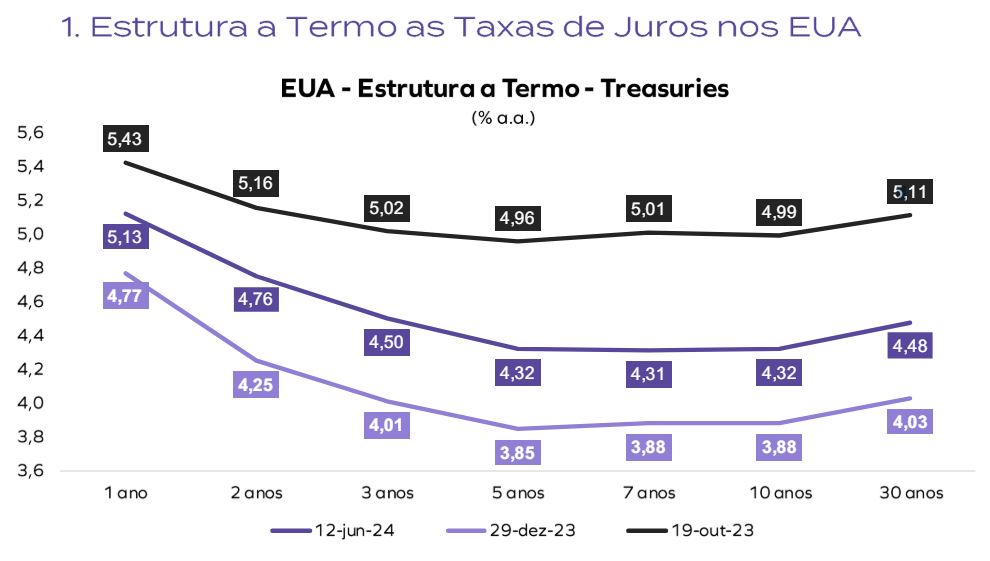

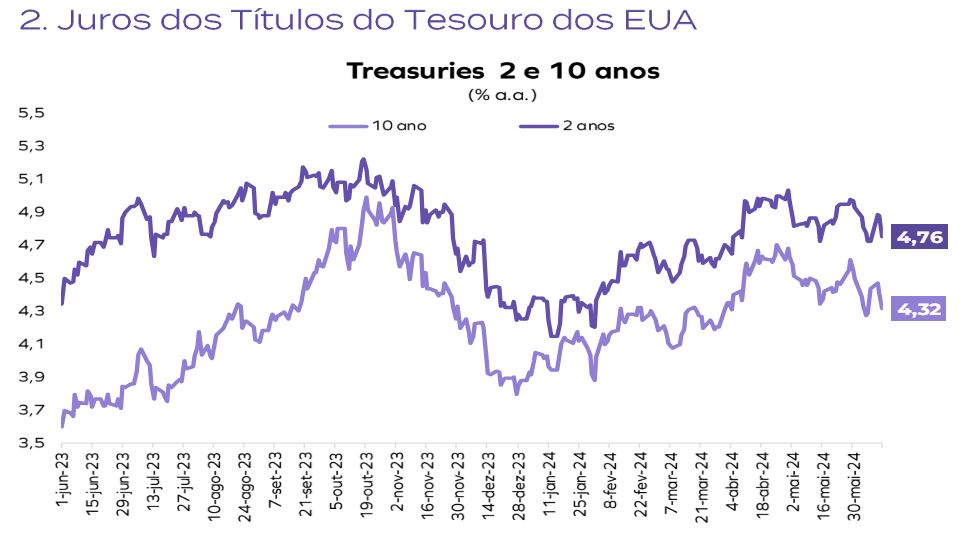

O Fed manteve as taxas dos Fed Funds em 5,50% a.a. mas trouxe a mediana das expectativas para apenas um corte de 25 p.b. ao invés de três de março. No entanto, a postura mais dura do Fed foi neutralizado pelo CPI benigno que sanciona a projeção de que o núcleo do PCE cairá para 2,6% na leitura de maio.

Na entrevista, Powell apresentou um quadro balanceado reconhecendo que “a economia fez um progresso considerável em direção a ambos os objetivos”. O mercado de trabalho está em um “equilíbrio melhor, com ganhos contínuos de empregos e baixa taxa de desemprego”, ao mesmo tempo a “inflação diminuiu substancialmente de um pico de 7% para 2,7%, mas ainda é muito alta.” Por isso, “estamos mantendo uma postura restritiva de política monetária para manter a demanda alinhada com a oferta e reduzir as pressões inflacionárias”.

A mediana das expectativas dos diretores trouxe duas surpresas. A projeção para o núcleo da inflação em 2024 subiu de 2,6% para 2,8% e a projeção para os Fed Funds passou para um corte de 25 p.b. frente a 3% na pesquisa de março.

Na prática, os diretores assimilaram a inflação mais alta do primeiro trimestre e incorporaram uma convergência mais lenta na reação dos juros. Mas Powell enfatizou que estas “projeções não são um plano o de qualquer tipo de compromisso, por isso mudam à medida que o comitê evolui suas avaliações”.

O CPI (índice de preços ao consumidor) dos EUA, divulgado de manhã, surpreendeu ficando abaixo do esperado com a taxa anual avançando 3,3% frente a expectativa de estabilidade em 3, 4%, do dado de abril.

O núcleo do CPI, que desconsidera as variações de preços de alimentos e energia, teve alta mensal de 0,2%, após subir 0,3% em abril, trazendo a taxa anula para 3, 4%, após alta de 3,6% no mês anterior.

O dado CPI reforça nosso cenário Base que tem uma desaceleração do núcleo do PCE ao longo do segundo trimestre rumo a 2,6%, número que poderá ser atingido já no dado de maio que sairá no dia 28 de junho. Por isso, continuamos a acreditar que no segundo semestre a dinâmica dos mercados voltará a contemplar três cortes dos Fed Funds, começando em setembro.

Depois da decisão e da entrevista, o mercado futuro de Fed Funds passou a embutir cerca de 44 p.b. de corte em 2024.

Nestas condições, a perspectiva para os ativos brasileiros ao longo de junho seria de recuperação, o que, no entanto, está obscurecido pelo agravamento da crise fiscal diante do isolamento do Ministro Haddad.

Ibovespa: está muito descontentado e sem gatilho, mas pode subir rapidamente se houver qualquer sinal de Lula em favor do ajuste fiscal.

Dólar: o Real sofreu muito com a piora do risco fiscal e tem potencial de recuperação, em especial, face à melhora do cenário de juros nos EUA.

Juros: curva de juros está toda premiada pelo estresse fiscal que contaminou câmbio e expectativas de inflação.

Por:

| Alexandre Mathias | Bruno Benassi |

| Head da Análise Estrategista-Chefe | Analista de Ativos CNPI: 3931 |

Este material não constitui aconselhamento, sugestão ou solicitação de negociação, tendo caráter simplesmente informativo, razão pela qual não podemos nos responsabilizar por qualquer operação que venha a ser fei1ta considerando os prognósticos sobre o comportamento dos ativos aqui mencionados.

Este relatório foi elaborado pela área de Análise da Monte Bravo Corretora de Títulos e Valores Mobiliários S.A (Monte Bravo), em conformidade com todas as exigências da Resolução CVM 20/2021. Seu propósito é fornecer informações destinadas a auxiliar o investidor na tomada de suas próprias decisões de investimento, não constituindo qualquer oferta ou solicitação de compra e/ou venda de qualquer produto. A Monte Bravo não assume responsabilidade por decisões tomadas pelo cliente com base neste relatório. A rentabilidade de produtos financeiros pode variar, e seu preço ou valor pode flutuar em curtos períodos. Desempenhos passados não garantem resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações neste material são baseadas em simulações, e os resultados reais podem diferir significativamente. A Monte Bravo isenta-se de responsabilidade por prejuízos diretos ou indiretos decorrentes do uso deste relatório ou seu conteúdo.

Os produtos apresentados podem não ser adequados para todos os tipos de clientes. Antes de tomar decisões, os clientes devem realizar o processo de suitability e confirmar se os produtos apresentados são indicados para seu perfil de investidor. Cada investidor deve tomar decisões de investimento independentes após analisar cuidadosamente os riscos, taxas e comissões envolvidas.

Os analistas responsáveis por este relatório declaram que as recomendações refletem exclusivamente suas análises e opiniões pessoais, produzidas de forma independente em relação à Monte Bravo. Essas recomendações estão sujeitas a modificações sem aviso prévio devido a alterações nas condições de mercado, e a remuneração dos analistas é indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela Monte Bravo. A empresa pode realizar negócios com empresas mencionadas nos relatórios de pesquisa, o que implica a possibilidade de conflito de interesses que poderia afetar a objetividade do relatório. Os investidores devem considerar este relatório como um dos fatores na tomada de decisão de investimento.

Este relatório não pode ser reproduzido ou redistribuído, total ou parcialmente, para qualquer pessoa ou propósito, sem o prévio consentimento por escrito da Monte Bravo. A Monte Bravo não aceita responsabilidade por ações de terceiros relacionadas a este relatório.

O SAC é o serviço de atendimento ao cliente, e o telefone de contato é 0800 715 8057. Caso o cliente não esteja satisfeito com a solução apresentada para seu problema, a Ouvidoria da Monte Bravo deve ser acionada.