Fed mantém os juros em 5,50%, mas não sanciona corte em março

Conforme antecipado, o FOMC manteve a taxa de Fed Funds (taxa base dos EUA) em 5,50% a.a. e retirou a referência com relação à alta de juros nas próximas reuniões.

As principais alterações no comunicado foram o reconhecimento que os riscos de alcançar o duplo mandato de pleno emprego e inflação na meta estão evoluindo para um balanço melhor. A avaliação que o balanço de riscos está simétrico é o primeiro passo para iniciar o processo de redução de juros.

Além disso, o comunicado indicou que é preciso atingir maior confiança que a inflação está se movendo para a meta de 2,0% de forma sustentável para iniciar o ciclo de redução de juros.

Atividade – atividade econômica expandido a um ritmo sólido

Mercado de Trabalho – ganhos de emprego moderaram, mas seguem robustos com desemprego baixo

Inflação – diminuiu ao longo do último ano, mas ainda está elevada.

Balanço de Riscos: estão se equilibrando de maneira mais favorável.

Orientação para o futuro: O Comitê não espera que seja apropriado reduzir a faixa de meta até ter maior confiança de que a inflação está se movendo de forma sustentável em direção a 2 por cento. O QT continuará conforme programado.

Decisão – o Comitê decidiu manter a faixa-alvo para a taxa dos fundos federais (Fed Funds) em 5,25% a 5,50% a.a.

Entrevista – Na avaliação sobre a trajetória da inflação até a reunião, Powell reconheceu que houve uma melhora inflação que levou o comitê a ficar mais confiante e que a maioria do comitê está a favor de cortar os juros esse ano, mas o momento para iniciar esse corte está ligado ao ganho de confiança de que o processo de desinflação é estrutural.

Powell discutiu o que seria a maior confiança que a inflação está se movendo de forma sustentável para a meta de 2,0%. A maior confiança seria a continuidade dos dados de inflação convergindo para a meta nos próximos meses, o que daria um verdadeiro sinal de que a inflação está em trajetória sustentável para a meta. Para isso, será preciso acumular dados antes de iniciar o processo de corte de juros. Essa parte do discurso indicou que o início da redução de juros não é iminente.

Durante uma pergunta sobre o início do corte de juros na reunião de março, o Powell disse que achava improvável que atingiria o nível de confiança necessário para iniciar a redução de juros em março, e que esse não era o cenário base considerando as informações atuais.

Portanto, considerando o comunicado e a entrevista pós-reunião, mantemos nosso cenário de início de cortes em junho, com uma sequência de 5 cortes de 25 p.b. até dezembro, reduzindo a taxa de juros para 4,25% a.a.

O que isso implica para os investimentos?

O Fed manteve as taxas dos Fed Funds em 5,50% a.a e também retirou o viés de alta. Porém, embora reconheça que as taxas de juros estejam bastante restritivas e que há um consenso sobre cortes ainda este ano, a mensagem é que o Fed quer aguardar mais informações antes de iniciar um ciclo de distensão da política monetária.

Afinal, se é verdade que a inflação caiu e, nos últimos meses, está próxima da meta; também é verdade que a atividade segue bastante robusta, o que pode interromper ou reverter a trajetória da inflação.

Powell enfatizou que os diretores querem ter mais confiança sobre a convergência e ressaltou que não é um processo mecânico de começar a cortar apenas porque a inflação está alguns décimos mais baixa nos últimos meses. Dessa forma, conforme vínhamos advertindo, a chance de um corte em março é praticamente nula.

O mercado futuro de Fed Funds reduziu a chance de um corte em março para 35% de 74% há um mês antes, mas trouxe o apreçamento do total de cortes em 2024 para mais de 150 p.b., o que implicaria em mais de 6 cortes – algo que só será possível se a atividade arrefecer de forma mais clara nos EUA.

Nosso cenário base tem 5 cortes começando em junho, levando os Fed Funds a 4,25% no final de 2024.

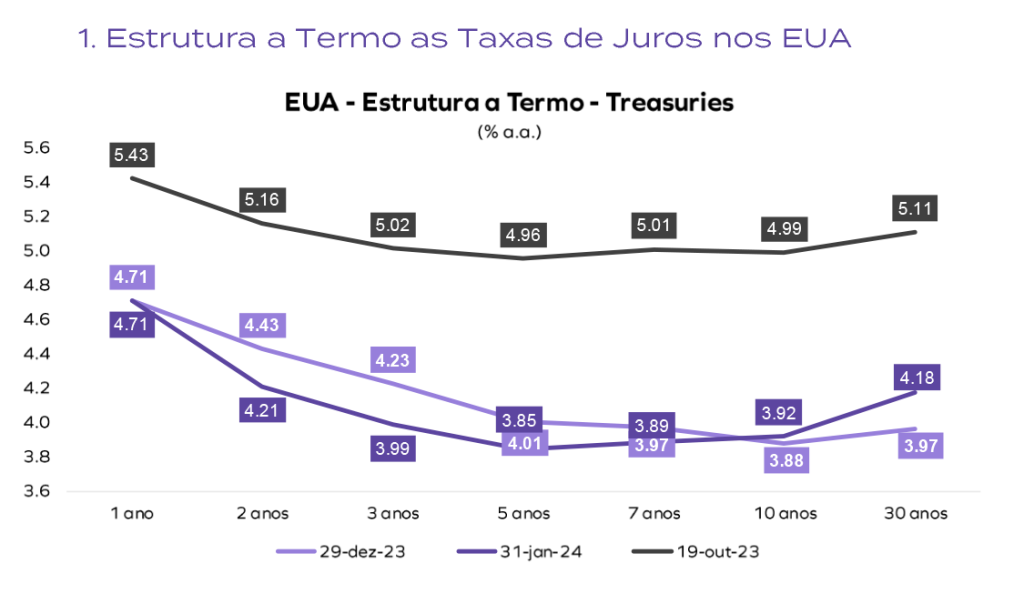

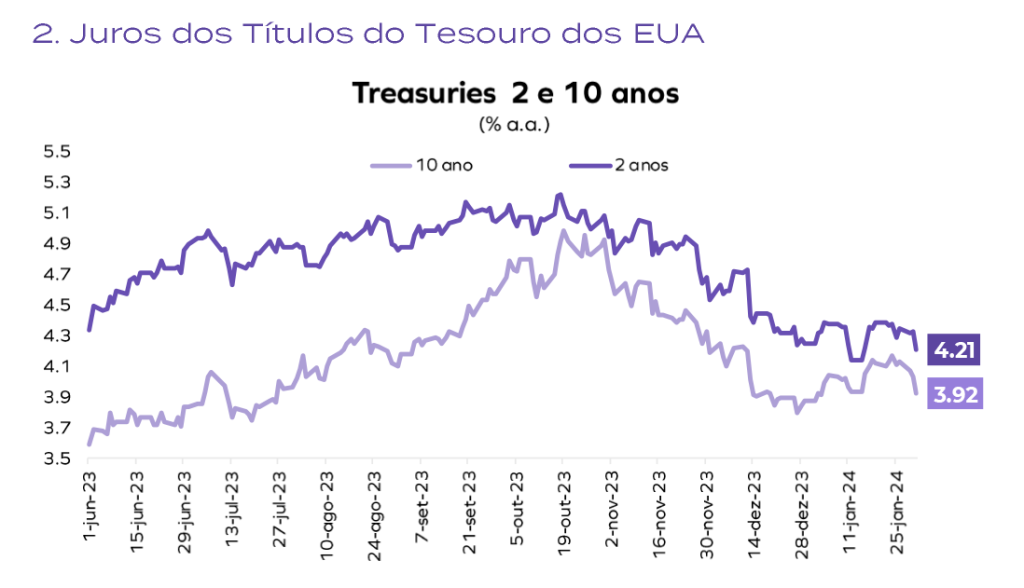

Também esperamos que a volatilidade das Treasuries caia com a taxa dos títulos de 10 anos oscilando entre 3,75% e 4,25% nos próximos meses.

Nestas condições, a perspectiva para os ativos brasileiros é de retomada do movimento de valorização.

Ibovespa – deve se recuperar e estabelecer novos recordes à medida em que o momento do Fed cortar estiver mais próximo rumo a 170.000 pontos no final de 2024.

Dólar – o Real deve ganhar impulso para voltar a apreciar, testando novamente as mínimas de 2023, durante os próximos meses.

Juros – parte curta da curva mais dependente do Copom, enquanto a parte longa sofre influência do quadro global, que vai ficar favorável, e do fiscal, cuja incerteza segue sendo alimentada pelo ruídos políticos em torno do arcabouço fiscal.