???? Para conferir a análise em formato PDF, clique aqui.

O FOMC optou por cortar a taxa de Fed Funds em 50 pontos-base nesta quarta-feira (18).

- A decisão levou a faixa-alvo dos juros americanos para 4,75% a 5,00% ao ano;

- Opção por uma largada mais forte reforça a confiança na convergência da inflação;

- Movimento diminui os riscos de maior enfraquecimento do mercado de trabalho;

- Períodos de juros mais baixos nos EUA são associados a um dólar mais fraco e maior apetite ao risco globalmente;

- Mesmo com a incerteza fiscal, ativos brasileiros vão se beneficiar do fluxo estrangeiro.

O Comitê reconheceu que houve progressos em direção ao objetivo de atingir a meta de 2,0% de inflação. Desta forma, vendo riscos simétricos, o Fed ganhou confiança para iniciar o ciclo com um corte maior — fazendo uma espécie de seguro contra uma desaceleração mais forte do mercado de trabalho que, embora não esteja prevista, permanece um risco.

A decisão não foi unânime, com o voto dissidente de Michelle W. Bowman por uma redução de 25 p.b. nesta reunião.

Atividade: continua a se expandir em um ritmo sólido.

Mercado de Trabalho: a expansão de empregos desacelerou e a taxa de desemprego subiu, mas permanece baixa.

Inflação: fez progressos em direção ao objetivo de 2%, mas ainda está um pouco elevada

Balanço de Riscos: o Fed julga que os riscos para alcançar suas metas de emprego e inflação estão aproximadamente equilibrados. A perspectiva econômica é incerta e o Comitê está atento aos riscos para ambos os lados.

Orientação para o futuro: ao considerar ajustes adicionais para a taxa básica de juros, o FOMC avaliará cuidadosamente os dados recebidos, a evolução da perspectiva e o equilíbrio de riscos.

A entrevista de Jerome Powell

Na entrevista após o anúncio da decisão, Jerome Powell revelou que a decisão por 50 p.b. foi fruto de um amplo debate que, ao final, obteve amplo suporte. Ele explicou que a opção por uma largada mais forte reforça a confiança na convergência da inflação assim como o foco em não ficar atrasado. Por outro lado, enfatizou que os próximos passos serão decididos reunião a reunião.

Perguntado sobre o mercado de trabalho, Powell disse que “o desemprego, que é o dado principal, está em 4,2% — um pouco mais alto […], mas em um nível muito saudável. A participação está em níveis elevados e, mesmo ajustando para o envelhecimento da população, a participação continua alta. Os salários ainda estão um pouco acima do que seria necessário para uma inflação de 2% no longo prazo, mas estão caindo para um nível sustentável. O número de vagas por desempregado voltou a um nível ainda forte, embora não tão alto quanto estava. […] O número de pessoas pedindo demissão voltou aos níveis normais”.

Em síntese: “Os dados mostram que temos um mercado de trabalho sólido”.

O resumo é que o Fed acha que “os riscos de alta para a inflação” diminuíram e, ao mesmo tempo, “os riscos de queda (da atividade) aumentaram”. Além disso, o nível atual de juros permitiu uma largada mais forte para mitigar o risco de um enfraquecimento indesejado do mercado de trabalho.

Powell deixou claro que o Fed enxerga “uma economia crescendo a um ritmo sólido” na qual “empresas antecipam que 2025 também deve ser um bom ano”. Portanto, “não há a sensação de que a economia dos EUA está com problemas” e por isso “o movimento de 50 p.b. não deve ser interpretado como o ritmo de corte que o FED fará nas próximas reuniões”. Ele concluiu reafirmando que “este corte apenas reforça o compromisso para garantir que não ficaremos atrasados”.

Como isso impacta os investimentos?

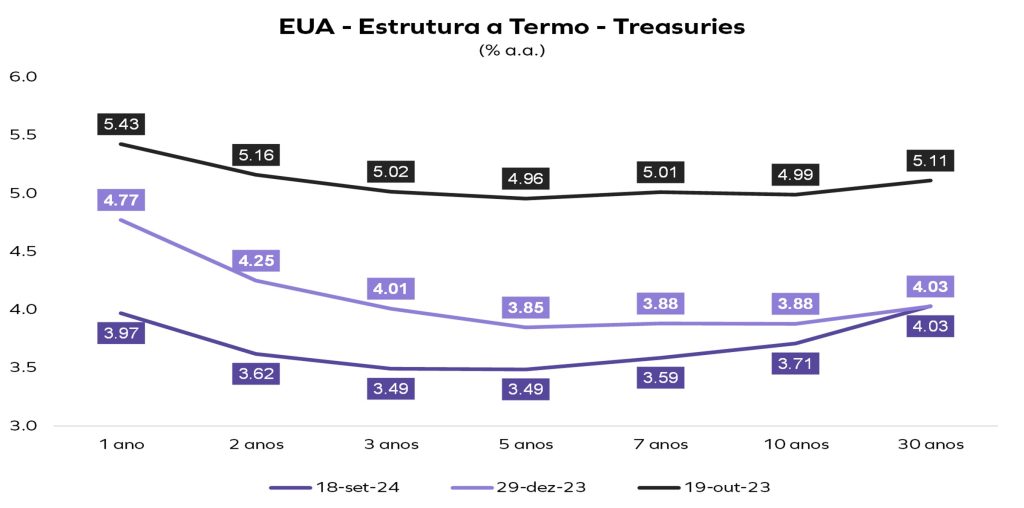

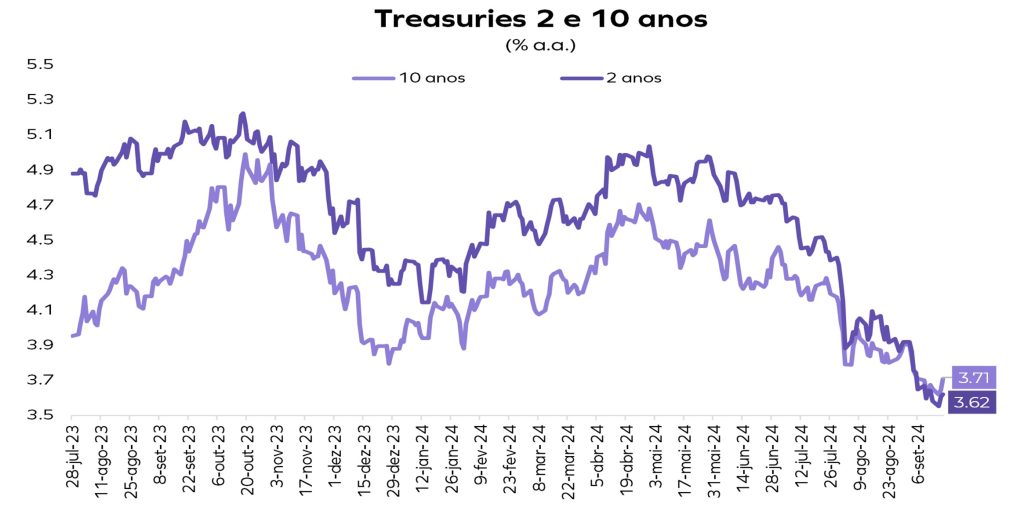

A decisão: o Fed iniciou o ciclo de distensão da política monetária com uma redução de 50 p.b. nos Fed Funds. O movimento foi maior do que nossa expectativa de 25 p.b., o que parece ser um movimento preventivo contra um aperto excessivo diante do esfriamento do mercado de trabalho e contra o temor de uma recessão.

Os dados do mercado de trabalho serão observados com lupa e um enfraquecimento mais forte vai fortalecer a discussão sobre cortes maiores.

O “gráfico de pontos”: a pesquisa sobre as perspectivas da economia com os diretores do Fed não é um guia robusto para a trajetória dos juros. A projeção anterior, por exemplo, apontava 5,25% para o final deste ano.

Para 2025, as novas projeções apontam uma taxa terminal de 3,50%, com mais seis movimentos de 25 p.b. na sequência — em linha com o cenário Monte Bravo. A expectativa para o núcleo do PCE foi reduzida de 2,3% para 2,2%, enquanto a expectativa para o PIB foi mantida em 2,0%. A projeção para o desemprego subiu de 4,2% para 4,4% em 2025.

Consequências para os investimentos – Períodos de relaxamento de juros nos EUA são associados a um dólar mais fraco e a um aumento do apetite de risco no mundo inteiro. Isso tende a beneficiar os ativos emergentes.

Renda Fixa EUA: as aplicações em RF ainda proporcionam um carregamento acima da inflação e funcionam como hedge contra recessão.

Ações EUA: os cortes de juros tendem a estimular os setores cíclicos e beneficiados com taxas menores. Por isso, as ações de menor capitalização — cujo benchmark é o índice Russel 2.000 — tendem a ter um desempenho melhor.

Brasil

No Brasil, o risco fiscal continua atrapalhando a valorização dos ativos. Contudo, mesmo com a incerteza fiscal limitando uma arrancada mais forte, os ativos brasileiros vão se beneficiar do fluxo estrangeiro por conta dos cortes do Fed.

Juros Brasil: mesmo com a esperada alta da Selic, a renda fixa segue com ótima relação de risco e retorno em todos as modalidades de indexador (CDI, IPCA e Pré). O comunicado do Copom, que sairá após o fechamento do mercado, vai ter um peso relevante no comportamento da curva de juros doméstica.

Crédito Brasil: segue com perspectiva favorável e representa uma oportunidade para adicionar prêmio e/ou usufruir de veículos com isenção de IR

Fundos Imobiliários: combinam renda isenta com chance de ganho de capital

Ações Brasil: visão otimista da Monte Bravo virou consenso e o Ibovespa pode superar os 145.000 pontos com o fluxo estrangeiroDólar: os cortes do Fed e a alta da Selic podem trazer o Dólar para R$ 5,20, desde que não haja uma deterioração adicional do quadro fiscal.