???? Para conferir a análise em formato PDF, clique aqui.

- Trump levou Republicanos a uma vitória ampla nas eleições americanas;

- Julgamos improvável que Trump adote políticas inflacionárias e recessivas;

- Trump pragmático dará contorno benigno ao cenário econômico global;

- Brasil precisa de ajuste fiscal para gerar primário perto de zero em 2026;

- Com ajuste, ativos brasileiros tem bom potencial de valorização;

- Sem ajuste, teremos uma repetição da fase final do governo Dilma.

Após uma eleição disputada e conturbada, Donald Trump foi novamente eleito presidente dos EUA. As promessas de campanha apontam para uma política comercial dura, protecionismo, menos regulamentação, menos impostos e um relaxamento da legislação ambiental. Na corrida para o Congresso, os republicanos assumiram o controle do Senado e parecem prestes a conquistar o controle da Câmara.

Criptomoedas, ações e o dólar estão em forte alta, assim como as taxas de juros. No entanto, os mercados tendem a ter uma primeira reação mais intensa ao resultado do pleito, mas — ao longo do tempo — os preços dos ativos vão acompanhar os fundamentos econômicos e das empresas.

Por enquanto, a conjuntura aponta uma economia em processo de aterrissagem suave, com a inflação convergindo para a meta — que permite ao Fed reduzir os juros. O Fed deve seguir com o ciclo de cortes de juros, confirmando a redução de 25 pontos base em novembro e sinalizando que, se o cenário não mudar, há espaço para seguir relaxando a política monetária.

No dia seguinte à eleição, a taxa de juros dos títulos do Tesouro de 10 anos saltou 15 p.b., alcançando 4,44% ao ano — nível mais alto desde julho. O título de 2 anos, por sua vez, subiu para 4,27%. O índice do dólar avançou 1,6% e chegou a 105 pontos — também o nível mais alto desde julho.

O Ibovespa terminou o dia quase estável em 130.341 pontos ontem (06). O dólar à vista, depois de um estresse na abertura, fechou em queda de 1,2% cotado a R$ 5,68, com os juros futuros próximos da estabilidade. O bom desempenho dos ativos brasileiros deve-se à expectativa por um ajuste fiscal robusto e crível.

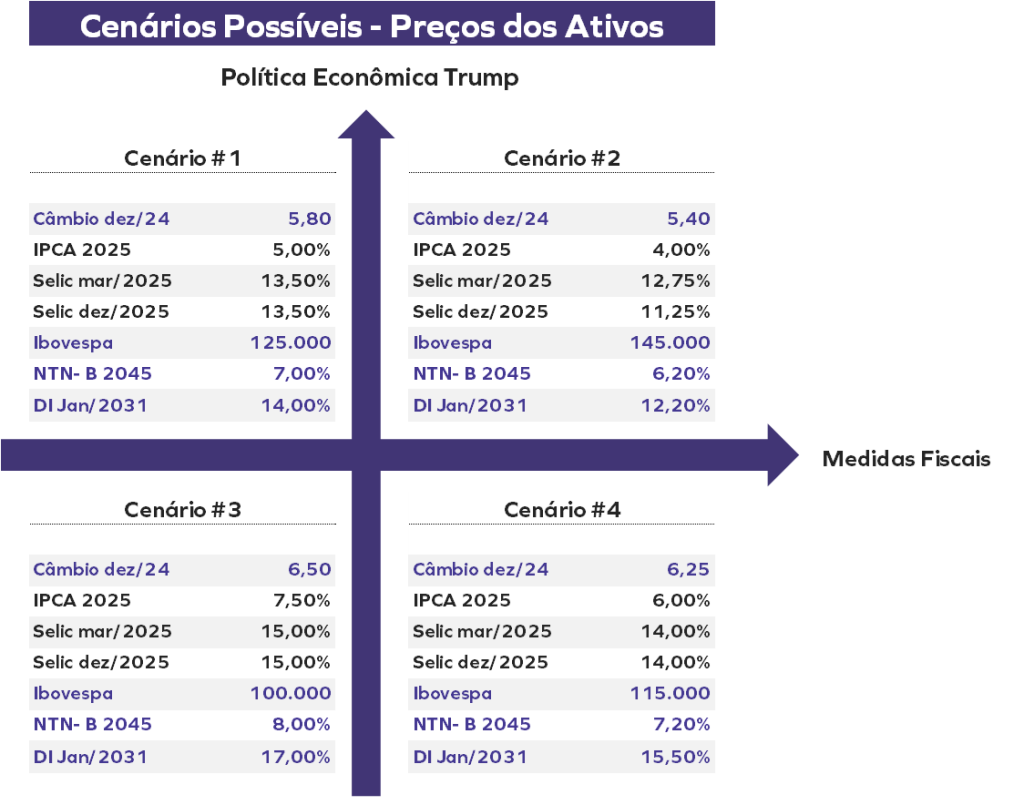

Cenários possíveis

O desenho do cenário e as perspectivas dos preços dos ativos dependem de duas incógnitas:

- O tipo de política econômica que Trump adotará vai influenciar o nível das taxas de juros nos EUA e a força do dólar no mercado internacional;

- A variável mais importante para a evolução da economia brasileira e os preços dos ativos locais será a credibilidade que as medidas de ajuste fiscal vão angariar.

Trump ‘hardcore’ ou pragmático?

Ainda que não se pode descartar uma postura mais dura ‘hardcore’, endossada pela vitória ampla de Trump. Essa postura levaria a juros altos e uma escassez maior de fluxos para países emergentes. Nós entendemos que, apesar da retórica de campanha, Trump tende a ser pragmático após tomar posse — amenizando e focalizando as medidas de tarifas e deportação de imigrantes para limitar seus impactos nocivos para a economia.

As propostas de Trump de aumentar tarifas sobre os principais parceiros comerciais dos EUA podem, em teoria, resultar em um dólar mais forte. No entanto, podem gerar mais inflação, um déficit maior e em menor crescimento

Será preciso aguardar a indicação do responsável pela economia e os parâmetros das medidas para avaliar seu impacto efetivo. Mas uma coisa é o que os candidatos dizem e outra, o que o eleito faz. Nossa tese é que os políticos agem em prol de seus interesses e não há ganho em produzir um choque negativo que gere inflação e recessão. Desta forma, esperamos uma postura mais pragmática, na qual as propostas de campanha sejam focalizadas e tenham seus impactos mitigados.

Trump é um negociador agressivo e deve usar isso como alavancagem para obter concessões em negociações bilaterais. Esperamos que ele reserve uma postura mais dura apenas para China, México e em alguns produtos — como os carros elétricos.

Neste ambiente, o núcleo do PCE cairia um pouco mais para 2,50% ao final de 2025, permitindo que a taxa dos Fed Funds caia para 3,50%. Os títulos do Tesouro de 10 anos oscilariam entre 4,00% e 4,50%, enquanto o índice DXY ficaria em 102 pontos, com fluxos de capital abundantes para mercados emergentes.

Se Trump adotar uma postura mais dura, impondo tarifas a todos parceiros comerciais e atuando para deportar trabalhadores ilegais, haverá um impacto forte sobre a inflação. Isso levaria a uma alta das taxas de juros e, provavelmente, a uma recessão na economia americana.

Neste cenário, o núcleo do PCE atinge 3,00% no final de 2025 e a taxa de juros dos Fed Funds fica em 4,00%. Os títulos do Tesouro de 10 anos terminariam o ano em tono de 4,50% a 5,00% — isso levaria o índice DXY para 108 pontos, nível mais forte desde 2022, e criaria um quadro desfavorável para os fluxos de capital para mercados emergentes.

Ajuste fiscal proporciona ganho de credibilidade?

As projeções indicam que a relação dívida/PIB vai saltar de 71,7% do PIB em 2022 para mais de 82% em 2025. Um salto de 10 p.p. do PIB caracteriza um crescimento explosivo, só aceitável sob guerras ou pandemias.

Em abril, a mudança da meta fiscal gerou uma forte perda de credibilidade fiscal e deflagrou um aumento de risco, que fez o dólar e os juros dispararem.

Olhar para a trajetória da dívida e buscar entender seu comportamento ao longo do tempo é fundamental para dimensionar o risco de qualquer tomador de empréstimo. Uma política fiscal que crie a perspectiva de estabilização da relação dívida/PIB é uma condição para deter a escalada da percepção de risco e para a obtenção do grau de investimento.

Cabe a qualquer governo fazer escolhas e construir maiorias no Congresso para viabilizar suas políticas. Diante do risco do dólar passar de R$ 6,00, as resistências da ala política sobre a necessidade de um ajuste deveriam ter caído.

O mercado segue na expectativa do anúncio das medidas e, apesar da prática pouco usual de chamar os representantes das áreas que terão cortes para opinarem, acreditamos que o presidente Lula será pragmático. Esperamos que o presidente endosse um ajuste fiscal robusto e crível que detenha o crescimento explosivo da despesa e dívida.

Sem isso, a dólar vai passar rapidamente de R$ 6,00 e vai seguir em alta rumo a R$ 7,00 ou mais, ameaçando uma crise econômica grave que dificultaria severamente a perspectiva eleitoral do partido incumbente.

Definimos um ajuste fiscal robusto como um conjunto de medidas capaz de trazer o déficit primário estrutural para perto de zero em 2026. Isso não é suficiente para estabilizar a dívida — o que requer um superávit primário da ordem de 2% do PIB —, mas seria uma avanço importante saindo de 1,3% de déficit estrutural.

Ao recuperar parte da credibilidade perdida desde a mudança da meta fiscal, a redução do risco fiscal levaria a uma apreciação do câmbio, com impactos positivos sobre todos os ativos brasileiros.

Da combinação dos desfechos entre a postura de Trump sobre as tarifas e da credibilidade do ajuste fiscal, surgem quatro cenários que discutiremos a seguir.

Vale notar, no entanto, que — ainda que o quadro global seja de suma importância — o ambiente econômico e a trajetória dos ativos será uma consequência direta das escolhas fiscais do governo Lula.

Cenários possíveis x Preços dos ativos

Na próxima página, inserimos projeções com base nas quatro combinações de cenário possíveis:

Cenário #1: Trump hardcore com ajuste fiscal bom

Apesar do ambiente externo mais adverso, ao fazermos a lição de casa no fiscal, o câmbio estabiliza em torno de R$ 5,80 e a inflação (IPCA) para 2025 ficaria em 5,00%. A taxa Selic subiria até 13,50% a.a. em março de 2025, mantendo-se estável até o final do ano. O Ibovespa ficaria em torno de 125.000 pontos, enquanto as NTN-B 2045 ficariam com um cupom de 7,00% e o DI para janeiro de 2031 ficaria em 14,0%.

Cenário #2: Trump pragmático e ajuste fiscal bom

O fiscal bem-sucedido traz confiança aos investidores e faz o câmbio voltar para R$5,40 no final de 2024, assim a inflação (IPCA) para 2025 ficaria em 4,00%. A taxa Selic chegaria a 12,75% a.a. em março de 2025, mas haveria espaço para cortes no último trimestre — levando a taxa para 11,25% a.a. em dezembro de 2025. O Ibovespa atinge 145.000 pontos, refletindo otimismo no mercado de ações. Os juros da NTN-B 2045 cairiam para 6,20%, enquanto o DI para janeiro de 2031 recuaria para 12,20%.

Cenário #3: Trump hardcore e ajuste fiscal ruim

Um ajuste fiscal malsucedido aumentaria a desconfiança com a sustentabilidade da dívida. O câmbio para 2024 seria de R$6,50 e a inflação (IPCA) para 2025 subiria para 7,50%, exigindo uma taxa Selic de 15,00% a.a. em março de 2025 sem espaço para cortes. O Ibovespa cairia para 100.000 pontos, os juros das NTN-B 2045 subiriam para 8,00% e o DI para janeiro de 2031 avançaria para17,00%.

Seria uma dinâmica similar à observada no governo Dilma e, consequentemente, preços de ativos similares.

Cenário #4: Trump pragmático e ajuste fiscal ruim

Um ajuste fiscal insuficiente deixa a economia vulnerável mesmo com um Trump pragmático. Neste cenário, o câmbio para 2024 seria de R$6,25 e a inflação (IPCA) para 2025 ficaria em 6,00%. A taxa Selic em março de 2025 teria que ser de 14,00% a.a., sem espaço para cortes. O Ibovespa cairia para faixa de 115.000 pontos, enquanto os juros das NTN-B2045 subiriam para 7,20% e o DI para janeiro de 2031 avançaria para 15,50%.