???? Para conferir a análise em formato PDF, clique aqui.

- Estresse na Renda Fixa cria boas oportunidades de investimentos;

- Toda Renda Fixa (Pós, Pré e IPCA) está premiada, em especial, as NTN-Bs;

- Onda global favorável vai relegar risco fiscal para segundo plano.

O mercado de renda fixa local está sob estresse. A alta da Selic e a percepção de que o arcabouço virou uma meta formal — e não algo que efetivamente contenha o crescimento da dívida — levaram a um aumento das taxas de juros domésticas, tanto em prefixados quanto em indexados à inflação.

A abertura das taxas, em especial as de mais longo prazo indexadas ao IPCA (NTN-Bs), para um nível de juros reais acima de 6,0% a.a. ano representa uma oportunidade de carregar a dívida pública a um juro real elevado.

Mesmo com a incerteza fiscal limitando uma arrancada mais forte, os ativos brasileiros deverão se beneficiar do fluxo estrangeiro por conta dos cortes de juros nos EUA. Acreditamos que o Real vá apreciar para algo em torno de R$ 5,20 — ajudando os juros a recuar entre 0,40 e 0,60 p.p. do pico recente ao longo dos próximos meses —; o que proporcionará ganhos de capital relevantes para quem estiver posicionado nos pré-fixados e nas NTN-Bs.

Cenário global tem configuração benigna para os ativos de risco:

(1) A economia dos EUA está passando por uma acomodação da atividade, mas nada indica recessão. Com a inflação convergindo para a meta, o Fed pode cortar os juros continuamente até algo entre 3,00% e 3,50% a.a. em 2025.

(2) A China acaba de anunciar um amplo conjunto de medidas de estímulo à economia. O movimento deve manter o crescimento anual do PIB entre 4,50% e 5,0% tanto em 2024 como em 2025, o que sustentará os preços das commodities e beneficia as moedas de países emergentes.

Cenário doméstico tem aperto de juros e estresse com risco fiscal:

(1) Copom emitiu uma mensagem coesa com a busca da meta de inflação de 3% — indicando que a banda de tolerância não será usada para acomodar desvios. Isso deveria reduzir o prêmio de risco inflacionário da curva.

(2) O relatório bimestral de receitas e despesas deflagou um ajuste para cima na curva de juros. A postura do governo cristalizou a percepção de que o que importa é a meta formal — na qual as exclusões transformam um déficit de quase R$ 68 bilhões em um déficit de “apenas” R$ 28 bilhões. Como a dívida cresce com o déficit real e não com a ficção contável, o risco e os juros subiram.

Renda Fixa está oferecendo taxas atraentes

O estresse causado pelo aperto de juros e pela deterioração fiscal criou uma oportunidade de investimento — principalmente para quem tem um horizonte longo o suficiente para atravessar o período de maior volatilidade.

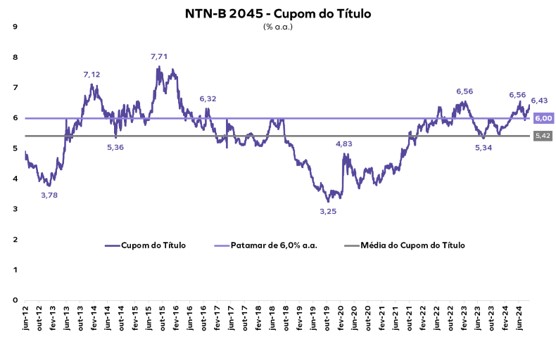

No Brasil, o gráfico do Cupom da NTN-B 2045, ou seja, do juro real que este título paga, mostra que taxas reais acima de 6% a.a. são relativamente raras e só se mantém em períodos de intensa crise — o que não é o caso hoje.

Nos médio e longo prazos, as taxas longas deveriam convergir para os juros neutros que nós, na Monte Bravo, estimamos em algo próximo a 5,25% ao ano, que não é muito diferente da média de 5,42% de 2012 a 2024 (veja gráfico).

Assim, acreditamos que o estresse na curva constituí uma grande oportunidade de investimento, tanto nos pré-fixados como nos indexados à inflação.

Em primeiro lugar, o cenário externo costuma ter um peso muito maior que as peculiaridades locais na renda fixa. Isso quer dizer que, à medida em que o fluxo estrangeiro ganhar volume — após as eleições americanas em 5 de novembro —, o Dólar deve cair e empurrar a curva de juros para baixo.

Em segundo lugar, no aspecto conjuntural, a alta da Selic, a deterioração fiscal e a posição técnica desfavorável do mercado levaram a uma elevação das taxas muito além do que projetamos. O mercado chegou a ter uma Selic implícita de 13%, enquanto no Cenário Monte Bravo, a Selic atinge 12,0% em janeiro e o ciclo de cortes começa no 3º trimestre de 2025.

Por fim, até o final do 1º trimestre de 2025, a queda dos juros, nos EUA, e o aperto de juros, por aqui, favorecem uma reavaliação de riscos e prêmios, o que deve levar a uma valorização de todos os ativos de renda fixa, com destaque para os vencimentos mais longos.

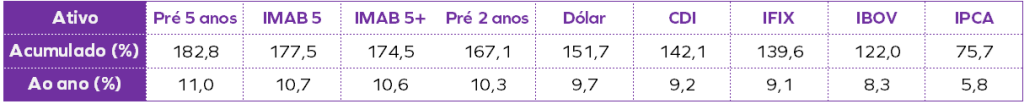

Retornos de ativos selecionados em 10 anos

A tabela acima ilustra como os ativos de renda fixa têm bom desempenho no longo prazo, com ganhos reais entre 4,5% e 5,2% a.a., além de bater o CDI. Ao longo dos últimos 10 anos, tanto os prefixados mais curtos (pré 2 anos: 167,1%) quanto os prefixados mais longos (pré 5 anos: 182,8%) — destaque nessa janela — apresentaram rendimento bem acima da inflação e acima do CDI.

Assim, em períodos longos com vários ciclos de aperto e de distensão monetária, vale a pena estar na renda fixa brasileira, pois os ganhos reais têm oscilado entre 4% e 6% a.a. — considerando apenas os benchmarks.

Os papéis indexados à inflação com prazo maior do que 5 anos, representados pelo IMA-B5+, acumularam 174,5% de retorno, ante 142,1% do CDI e 75,7% do IPCA, isto é, a média anual de ganho real foi de 5,8% nos últimos 10 anos.

Mas com o estresse do mercado, as taxas das NTN-Bs mais longas estão em torno de 6,40% – o que representa uma oportunidade de travar uma taxa elevada por um período mais longo.

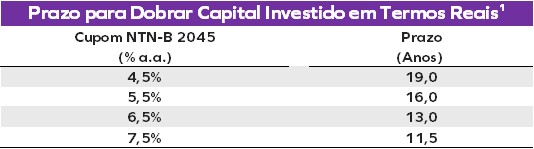

Aplicar a taxas reais em torno de 6,50% a.a., em ativos de baixo risco de crédito do Tesouro Nacional, é algo que os investidores do mundo inteiro gostariam de poder fazer. Um investimento numa NTN-B com vencimento em 2045 a uma taxa próxima de 6,5% pode duplicar o capital em cerca de 13 anos.

Se incorporarmos o ganho de capital gerado pelo retorno à média de 5,42% do cupom, o valor real do capital investido, i.e., além da correção da inflação, irá dobrar em cerca de 10 anos – uma oportunidade rara pelo padrão histórico.

Se o investimento for feito em um papel privado, teríamos que acrescentar o prêmio de crédito. E ainda se o veículo for isento, haveria uma vantagem fiscal adicional, pois as contas acima foram feitas com um IR de 15% sobre os ganhos.

Abra sua conta na Monte Bravo ou fale com seu assessor de investimentos para saber mais detalhes.

O que são e quanto rendem as NTN-Bs?

As NTN-Bs são Notas do Tesouro Nacional, cuja série B tem o rendimento atrelado à inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) mais uma taxa de juros (cupom).

Esses títulos são populares por oferecerem proteção contra a inflação e serem considerados de baixo risco, já que são garantidos pelo governo federal.

A NTN-B 2045 com vencimento para 15/5/2045 estava sendo negociado a IPCA + 6,43% na tarde do dia 25 de setembro de 2024.

Ao final de 12 meses, a rentabilidade deste título será a soma das rentabilidades de três componentes: (a) a taxa de juros prefixada ou cupom (6,43%); (b) a correção da inflação pelo IPCA (projetamos 4,5%); e (c) o ganho ou perda de capital decorrente da variação dos juros (esperamos um fechamento de 0,63 p.p. com o cupom caindo para 5,80%).

Os componentes de juros (a) e da inflação (b) constituem o chamado retorno pelo carregamento do título. Assim, ao final dos próximos 12 meses, este papel produzirá um retorno de 6,43% mais a inflação do período que, na nossa projeção, será de 4,5%. Isso resultaria em (1+6,45%) x (1+4,4%) -1 = 11,1%.

Veja que o carregamento de 11,1% é bem próximo ao CDI projetado de 11,0%, mas esse retorno é o que ocorreria se os juros não variassem. Contudo, o cupom das NTN-Bs oscila, o que produz impactos nos preços dos títulos — se os juros sobem, os preços caem e vice-versa. É isso que gera a famosa “marcação a mercado” dos títulos.

Para calcular esse impacto, numa aproximação de 1ª ordem, precisamos saber a “duration” ou sensibilidade às taxas de juros. A NTN-B 2045, cujo vencimento ocorre em 15/5/2045, tem uma duration de 11,81 anos. Isso significa que o preço do título varia em 11,81% se a taxa de juros cair 1 p.p. no período.

Nosso cenário pressupõe uma redução do cupom de cerca de 0,6 p.p., de modo que o retorno esperado desse papel ao final do período será da ordem de: (1+6,45%) x (1+4,4%) x (1+(0,60*11,81%)) -1 = 19%, resultando em um retorno esperado de CDI + 7,4% nos próximos 12 meses sob ocenário base.

Glossário

- IMA-B é o benchmark de todos os títulos indexados à inflação.

- IMA-B5 é o benchmark dos títulos indexados à inflação com prazo até 5 anos.

- IMA-B5+ é o benchmark dos títulos indexados à inflação com prazo acima de 5 anos.

- IRF-M é o benchmark de todos os títulos prefixados a parcela prefixada.

- Ibovespa é o Índice Bovespa, índice de referência de cerca de 86 ações negociadas na B3 (Brasil Bolsa Balcão).

- IFIX é o Índice de Fundos Imobiliários da B3 cujo objetivo é ser o indicador do desempenho médio das cotações dos fundos imobiliários

*Conteúdo atualizado em 05/09/2024