Investimentos

21/02/2020 • 8 mins de leitura

Renda Fixa: entenda como funciona esse tipo de investimento

Investir o dinheiro que se tem guardado é uma das…

Os juros altos no Brasil tornaram mais atraentes diversos tipos de investimentos de renda fixa, entre eles, as debêntures.

Esses títulos, emitidos por empresas para financiar projetos, bateram recorde de oferta em 2024. Isso representa uma oportunidade para quem busca retornos acima da média do mercado, especialmente quando consideramos que alguns tipos de debênture oferecem isenção de Imposto de Renda para o investidor.

No entanto, vale lembrar, debêntures são indicadas para quem tem perfil moderado ou agressivo. Investir nesses títulos exige uma análise minuciosa dos riscos da aplicação.

A partir de agora, você vai saber como anda o mercado de debêntures no Brasil e o que considerar antes de investir nessa categoria.

Debêntures são títulos de dívida de empresas. Assim como outros investimentos de renda fixa, elas funcionam como um empréstimo:

Usadas para financiar grandes projetos, as debêntures geralmente têm prazo de vencimento mais longo.

Esses prazos são de 10 anos, em média, mas não é incomum encontrar títulos bem mais longos. Para se ter uma ideia, existem papéis negociados hoje no mercado que vencem em 2050.

Existe até um tipo raro de debênture sem prazo de vencimento, a debênture perpétua. Assim como as ações de uma empresa, ela permite que os investidores recebam uma parte dos lucros da companhia enquanto forem donos do papel.

A rentabilidade das debêntures pode ser calculada de diferentes maneiras. Veja as mais comuns:

Existem três principais tipos de debêntures no mercado brasileiro hoje:

Esse é o formato mais comum no mercado. A captação pode ser usada para diversas finalidades, como compra de maquinário, reformas, construção de complexos industriais e assim por diante.

O pagamento dos juros ao investidor pode ser feito no vencimento ou em parcelas periódicas ao longo do tempo (amortização).

O lucro dessas debêntures está sujeito ao Imposto de Renda (IR) conforme o tempo da aplicação:

Emitidas para financiar projetos prioritários para o Brasil nas áreas de energia renovável, educação, construção civil, logística, entre outros.

Seus rendimentos hoje contam com isenção de IR (alíquota 0%) para a pessoa física e para investidores estrangeiros. Para a pessoa jurídica, o IR é de 15%.

O prazo das debêntures incentivadas costuma ser mais longo, até acima dos 10 anos.

É uma nova categoria de debêntures criada para projetos essenciais para o país.

Seu foco é financiar investimentos em energia, ferrovias, portos, saneamento básico, setor de óleo e gás, entre outras iniciativas. Para o investidor pessoa física, também há isenção de IR.

A diferença entre a debênture incentivada e a de infraestrutura é a tributação para as empresas emissoras.

Nessa nova modalidade, companhias podem deduzir juros pagos a investidores da apuração de seu lucro líquido e da Contribuição Social sobre o Lucro Líquido (CSLL), entre outros benefícios.

As taxas oferecidas por esses títulos são prefixadas ou atreladas à inflação (IPCA+).

Existem ainda outras categorias de debênture, que variam conforme as garantias oferecidas e o nível de risco da aplicação. Veja alguns exemplos:

Vale sempre ter o apoio de especialistas para avaliar as opções ideais para você, como o time de especialistas da Monte Bravo Corretora.

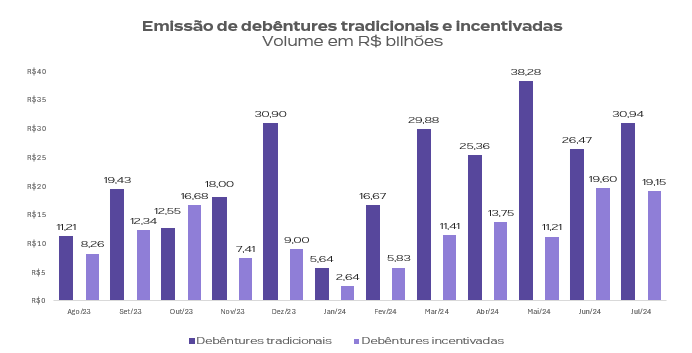

Em julho de 2024, as emissões de debêntures no Brasil bateram recorde. Empresas captaram R$ 50,1 bilhões no mês, o volume mais alto já registrado pela Anbima, entidade que representa gestoras, corretoras e outras empresas do mercado de capitais no Brasil.

Esse movimento é um reflexo da Selic alta: a taxa básica de juros no Brasil hoje está em 10,5% ao ano, sem perspectiva de queda, como explicamos na nossa última Carta Mensal.

Isso faz com que os títulos de renda fixa em geral se tornem mais atraentes para os investidores. E, no caso das debêntures incentivadas (assim como dos CRIs e CRAs), há ainda o benefício da isenção de Imposto de Renda. Na prática, significa um retorno maior na comparação com outras aplicações que não oferecem o benefício.

Além disso, por parte das empresas, os motivos que impulsionam a oferta de debêntures são:

Inclusive, a plataforma Anbima Data é um site aberto que permite pesquisar milhares de dados sobre CRI e CRAs, Letras Financeiras, fundos de investimento e, claro, debêntures. Qualquer pessoa pode acessar os dados.

Leia mais: Head de Mercado de Capitais da Monte Bravo analisa a evolução do mercado de dívida no Brasil

Como já mencionamos, debêntures são investimentos para quem tem perfil moderado ou agressivo e investe com foco no longo prazo.

Se esse é o seu caso, veja a seguir os principais pontos a avaliar antes de fazer um investimento.

É essencial conhecer a companhia, entender seu mercado de atuação e as perspectivas para seu negócio.

Empresas maiores geralmente têm projetos mais consolidados. Ou seja, o risco de investir em suas debêntures pode ser relativamente menor.

Mas isso não significa que projetos menores, como a construção de uma rodovia no interior do país, não possam ser bons investimentos.

É uma questão de entender o contexto em que a companhia se insere e a viabilidade de seus projetos.

O risco de falta de pagamento, ou risco do emissor, é um critério determinante para avaliar o investimento em debêntures. Quanto maior for o risco do emissor, maior tende a ser a rentabilidade oferecida.

Uma das ferramentas que facilitam a avaliação desse risco é o chamado rating, elaborado por agências como S&P, Moody’s, Fitch Ratings, entre outras.

Essa avaliação é composta por letras e símbolos que indicam a qualidade do título, sendo:

Outros riscos importantes a avaliar são o risco de mercado (possibilidade de mudança na taxa de juros, de alta da inflação, de piora no cenário fiscal, entre outros) e o risco de liquidez (impossibilidade de resgatar o investimento antes do prazo).

O mercado de debêntures é amplo e oferece muitas oportunidades, mas exige uma análise detalhada para identificar as melhores opções. Por isso, é importante comparar os títulos de seu interesse com outros ativos no mercado.

Vale a pena verificar:

As debêntures podem ser um caminho para diversificar seus investimentos em renda fixa, caso elas se adequem ao seu perfil de investidor.

É possível investir nesses papéis diretamente, comprando cada título de forma separada. Mas também existem formas de aplicar nesses títulos via fundos de investimento. Veja opções:

Avaliar todos esses critérios não é tarefa simples. Por isso, vale a pena contar com a expertise de especialistas para montar a carteira de investimentos ideal para você. Abra sua conta na Monte Bravo e saiba como podemos ajudar você a encontrar as soluções ideais para você, sua família e seus negócios.